ВИЭ наступают

Времена, когда крупнейшие международные нефтегазовые компании стремились к присутствию и участию в разведке и добыче во всех (или большинстве) нефтедобывающих странах, уже позади. В последние годы голос экологов, обеспокоенных загрязнением окружающей среды и изменением климата, становится все громче, а разразившийся нефтяной кризис в очередной раз подтвердил растущую неустойчивость нефтяного рынка и множащиеся риски, связанные с работой в нефтегазовом секторе.

На этом фоне компании-мейджоры начали системно пересматривать долгосрочные прогнозы спроса и цен на нефть в сторону понижения и корректировать стратегии развития, закладывая в них всё большую долю возобновляемых источников энергии (ВИЭ). Однако российские игроки, как показывает практика, пока не стремятся присоединиться к этой тенденции.

Рассмотрим стратегии международных нефтегазовых компаний по реструктуризации своих портфелей в рамках энергетического перехода, а также место российских мейджоров в новом тренде.

Траектория энергетического перехода

Энергетический переход – это переход от высокоуглеродной к низкоуглеродной или углеродно-нейтральной энергетике и экономике. Он подразумевает замену традиционных нефти и нефтепродуктов новыми источниками энергии, такими как энергия ветра, солнца, земли, волн, биотопливо, водород и т.д. При этом газ сохраняет свое место в глобальном энергетическом секторе как более экологичный вид топлива по сравнению с нефтью. Другим направлением является появление и развитие технологий по декарбонизации добычи традиционных источников энергии (технологии улавливания и хранения СО2, электрификация инфраструктуры морских месторождений, разработка менее энергоемкого оборудования и т.д.).

Rystad Energy, норвежская консалтинговая компания в сфере энергетики, ожидает, что кризис, вызванный распространением COVID-19 и обвалом спроса и цен на нефть, запустит масштабную волну слияний и поглощений и операций с отдельными активами на глобальном рынке M&A. Причем уход международных добывающих компаний из различных стран-производителей нефти будет сопровождаться приобретением долей в проектах зеленой энергетики и целых игроков, занимающихся ВИЭ.

Так, в начале августа BP объявила о планах сократить добычу нефти и газа к концу десятилетия на 40% (с 2,6 до 1,5 млн барр/сут., исключая долю в «Роснефти») и увеличить установленные мощности ВИЭ с 2,5 ГВт в 2020 году до 50 ГВт к 2030-м за счет строительства собственных мощностей и приобретения уже существующих (здесь и далее в анализе исключены гидро- и атомная электроэнергетика).

В целом, по оценкам Rystad Energy, суммарный объем сделок по продаже нефтегазодобывающих активов, инициированных крупнейшими международными компаниями – BP, Shell, Total, Eni, Chevron, Equinor, Repsol, GALP, ConocoPhillips и ExxonMobil (если последние две присоединятся к тренду), за время реализации стратегии энергетического перехода может достигуть $110 млрд, а объем отчуждаемых запасов – 68 млрд барр н.э. Объектами потенциальных сделок будут выступать проекты в неприоритетных для компаний странах (государствах с низким потенциальным ростом свободного денежного потока) и проекты с высокой интенсивностью выборосов парниковых газов.

Как показывает история, глобальные установленные мощности ВИЭ удваиваются каждые пять лет, и к концу 2020 года они составят 1000 ГВт. Из них 600 ГВт приходится на ветровую энергетику на суше, 284 ГВт – на солнечную генерацию, 34 ГВт – на морские ветряки. Несмотря на негативное влияние пандемии на динамику сектора энергетики в ближайшей перспективе, темпы роста установленной мощности ВИЭ ожидаются на уровне 50% к 2025 году, до 1500 ГВт. Стоит отметить, что это только консервативная оценка: в высоком сценарии объем установленных мощностей прогнозируется на уровне 1800 ГВт. В любом случае темпы роста ВИЭ будут намного превышать динамику увеличения производственных мощностей в нефтегазовом секторе. Частично это объясняется низким базовым уровнем, от которого отсчитывается прирост, и тем не менее это значит, что разрыв между ВИЭ и традиционными источниками энергии будет быстро сокращаться. Аналогичная картина ожидается в динамике инвестиций. В частности, в Европе инвестиции в морские ветряные фермы могут превысить таковые в морской сегмент нефтегазодобычи уже в 2022 году, причем речь идет не о темпах роста, а об абсолютных величинах.

Мейджоры – драйверы зеленой энергетики

Своим успехом зеленая энергетика обязана существенным субсидиям, которые позволили компаниям сосредоточиться на поиске дешевых и эффективных технологий извлечения энергии из возобновляемых источников, не думая об экономической целесообразности первых проектов. Сейчас в некоторых регионах отрасль уже доросла до того, чтобы обходиться без государственной поддержки. Так, средние удельные затраты на запуск одной единицы мощности для солнечной генерации упали с $2/Вт в 2015 году до $0,9/Вт в 2020-м, для ветрогенерации за аналогичный период – с $1,9/Вт до $1,55/Вт.

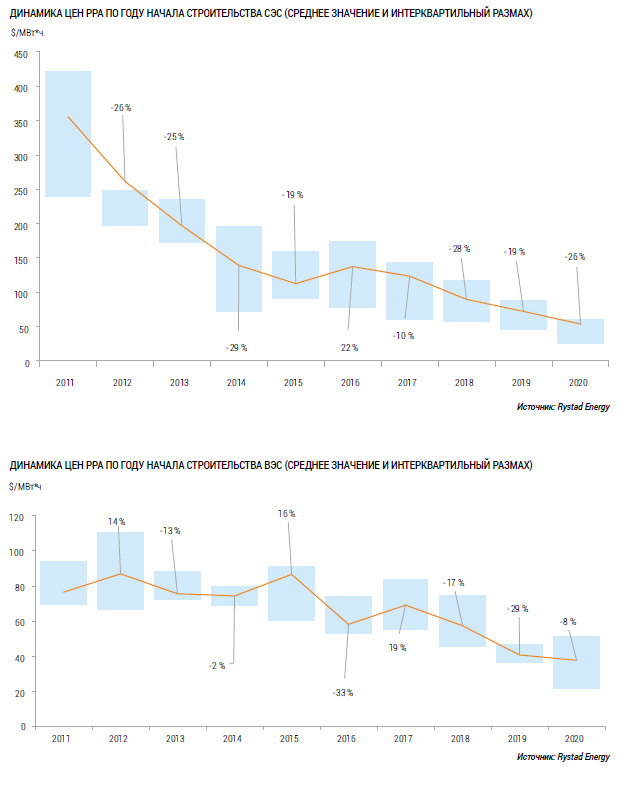

Общераспространенной практикой стали аукционы на «зеленые» мощности, когда государство выставляет на торги проект ВИЭ, а компании предлагают цену, по которой они в случае реализации проекта будут готовы поставлять генерируемую электроэнергию. В этой схеме, как правило, государство выступает гарантирующим покупателем, а контракт (Power Purchase Agreement, PPA) рассчитан на десятки лет. C 2011 года средние цены в PPA также существенно снизились: в солнечной генерации – с $356/МВт*ч до $54/МВт*ч в 2020-м, в ветряной – с $77/МВт*ч до $38/МВт*ч (см. «Динамика цен PPA…»).

Совсем недавно в солнечной генерации был поставлен новый рекорд – цена PPA, предложенная испанской Enerland, за проект мощностью 10 МВт в Португалии составила всего $13,12/МВт*ч. Подобные впечатляющие результаты – следствие развития технологий, позволивших повысить коэффициент использования установленных мощностей, снижения стоимости материалов для строительства инфраструктуры и эффекта масштаба (в последнее время наблюдается укрупнение солнечных и ветряных ферм).

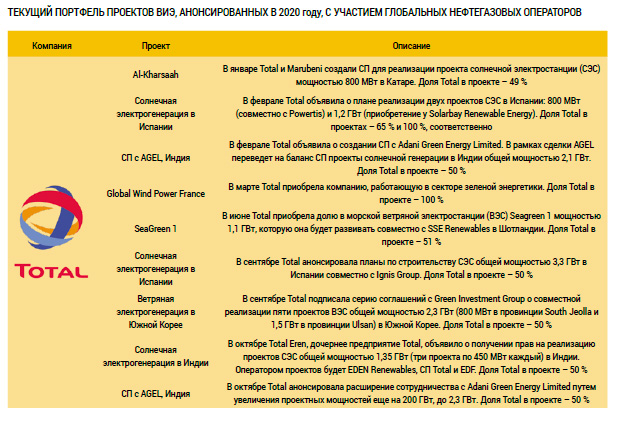

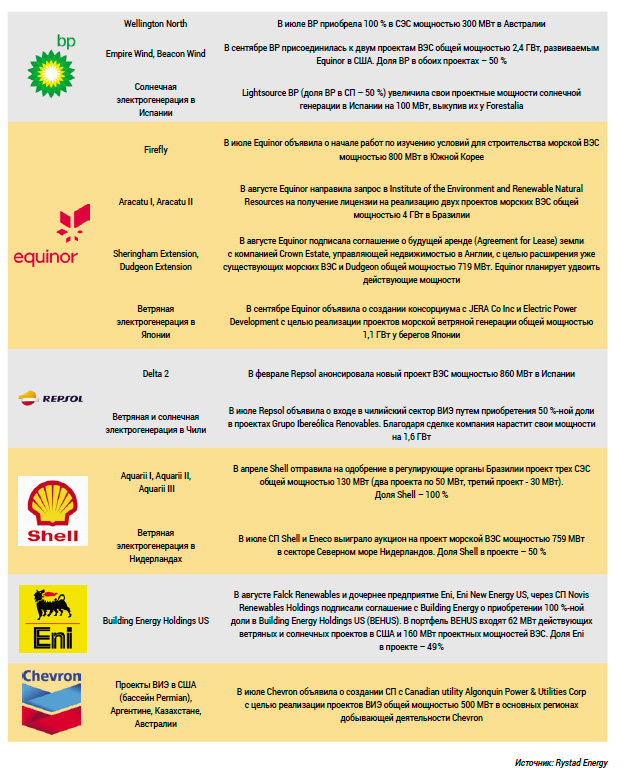

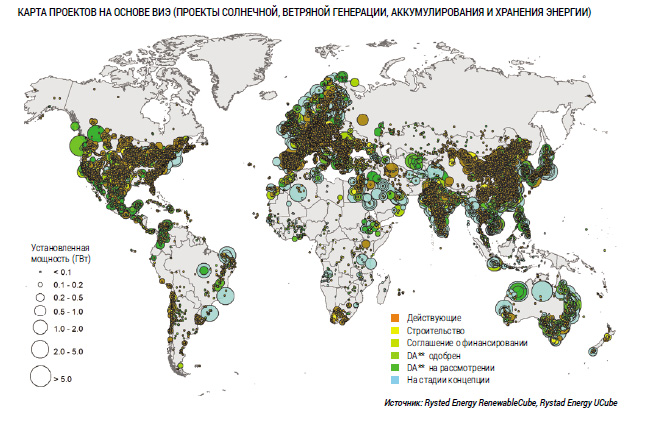

Заметный вклад в прирост генерирующих мощностей на основе ВИЭ внесут крупнейшие международные добывающие компании. На текущий момент на них приходится 7 ГВт действующих установленных мощностей, еще 40 ГВт находится либо в процессе строительства, либо на стадии концепции проекта (см. «Текущий портфель проектов ВИЭ…»). В основном это ветряная и солнечная энергетика, в небольших объемах представлена водородная энергетика, а производство аккумуляторов остается уделом специализированных компаний. Самым зрелым портфелем проектов на основе ВИЭ обладают Total и ВР, самым большим, включая проекты на стадии концепции, – Shell и Equinor.

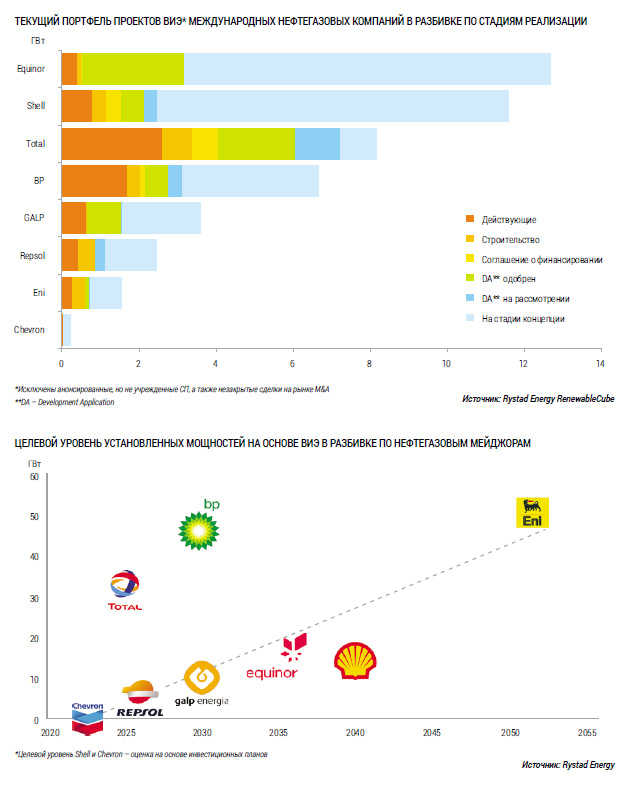

Помимо уже задуманных проектов, компании обозначили свои долгосрочные цели по дальнейшему наращиванию установленных мощностей (см. «Целевой уровень установленных мощностей на основе ВИЭ…»). Самую амбициозную задачу перед собой поставила ВР. Напомним, компания планирует нарастить мощности с 2,5 ГВт (включая проекты на стадии реализации) до 50 ГВт уже к 2030 году. Аналогичную цель (55 ГВт) выбрала Eni, однако сроки достижения цели более продолжительны – 30 лет.

За ними следует Total, которая в конце сентября объявила о новой цели – увеличить «зеленые» мощности до 35 ГВт к 2025 году, что на 10 ГВт выше предыдущего целевого значения. К слову, Total еще в 2017 году, задолго до текущего кризиса, начала активно наращивать мощности на основе ВИЭ, приобретя 23%-ную долю в EREN Group.

Repsol также пересмотрела целевой показатель с 4,5 ГВт до 7,5 ГВт к 2025 году. Около 15 ГВт к 2035 году ожидает в своем портфеле норвежская Equinor. Galp намерена к 2030 году увеличить мощности до 10 ГВт.

Shell еще не озвучила свой целевой уровень, однако уже существующие проекты, включая проекты на стадии концепции, обеспечат ей более 11 ГВт «зеленых» мощностей к 2040 году. Кстати, среди сопоставимых компаний Shell имеет самый большой портфель проектов по производству водорода с использованием ВИЭ – 3,6 ГВт (Equinor, Total, Repsol и Eni пока не участвуют в водородной энергетике).

Другие супермейджоры еще не анонсировали глобальных планов по входу в сектор ВИЭ, в основном ограничиваясь общими заявлениями о приверженности декарбонизации бизнеса.

Инвестиции в ВИЭ

Даже с учетом проектов на стадии концепции компаниям еще далеко до поставленных целей (за исключением Equinor и Shell, которые не спешат задавать себе точную планку). Из этого вытекает разумное предположение, озвученное ранее, – рынок M&A ждет волна слияний и поглощений, а также вхождений нефтегазовых мейджоров в проекты зеленой энергетики. Альтернативой неограническому росту является развитие собственных проектов с нуля, что без большого опыта работы в новой для компаний отрасли представляется маловероятным.

Масштабный переход на зеленую энергетику требует огромных финансовых вложений. Международные нефтегазовые компании опубликовали пресс-релизы, где помимо глобальных целей по наращиванию «зеленых» мощностей также объявили о реструктуризации ежегодных инвестиций со смещением в сторону ВИЭ. В частности, ВР планирует сократить капитальные затраты в нефтегазовом сегменте (геологоразведка, добыча и переработка) с $13 млрд в 2019 году до $9 млрд в 2025-м, в то время как общий уровень инвестиций будет держаться на уровне $14–$16 млрд с растущей долей ВИЭ. Руководители компании дали понять, что после запуска второй фазы проекта Mad Dog и третьей технологической линии СПГ-завода Tangguh основным фокусом ВР будет разработка и интенсификация добычи на уже действующих месторождениях, а также нефтегазовые проекты с быстрым периодом окупаемости.

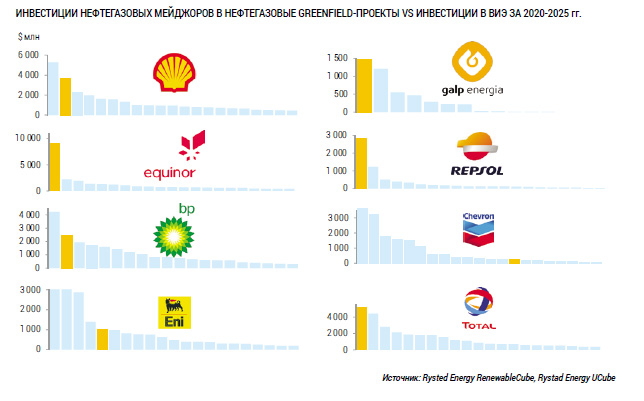

По оценкам Rystad Energy, суммарно за 2020–2025 годы BP, Equinor, Total, Shell, Eni, Repsol, GALP и Chevron инвестируют в проекты зеленой энергетики около $26 млрд (см. «Инвестиции нефтегазовых мейджоров…»). В данный анализ не включены расходы на поглощение компаний и приоберетение долей в проектах. Чуть больше трети этих инвестиций обеспечит Equinor.

За исключением Equinor и Repsol, с одной стороны, и Eni и Chevron, c другой, инвестиции компаний из выборки в ВИЭ сопоставимы с вложениями в крупнейшие новые нефтегазовые проекты (greenfields) в их портфеле. Причем в подавляющем большинстве случаев зеленой энергетике приходится конкурировать с газовыми и СПГ-проектами, которые, если и не относятся к ВИЭ, то как минимум соответствуют понятию экологичных источников энергии.

Безусловно, если просуммировать все капитальные затраты мейджоров в нефтегазовом секторе и сравнить их с инвестициями в возобновляемые источники, вес последних будет довольно скромным. Инвестиции в нефтегазодобычу еще долго будут доминировать в структуре капзатрат. Но их доля будет снижаться. Особенно пострадают от энергетического перехода сегмент геологоразведки и greenfields.

Последние два кризиса, в 2014-м и текущем году, запустили тенденцию к сокращению затрат на ГРР. Хотя после первого удара инвестиции в ГРР начали восстанавливаться, достигнутый в 2018 году локальный пик в $90 млрд на $20 млрд уступал предкризисному уровню. За шесть лет инвестиции упадут на 70% – до $35–45 млрд по итогам 2020 года. Rystad Energy ожидает, что негативный тренд перейдет в хроническую фазу, поскольку нынешние добывающие (они же будущие энергетические) компании не будут включать наращивание нефтегазовых запасов в число приоритетных задач.

Прямым следствием падения объемов геологоразведки будет снижение ежегодно разведываемых запасов нефти и газа. В одном из своих старых прогнозов, сделанных в конце 2014 года, Rystad Energy ожидала, что глобальная геологоразведочная активность вернется к высоким значениям и будет обеспечивать открытие около 30 млрд барр н.э. новых запасов ежегодно. Новый прогноз, в котором вес таких факторов, как ухудшение структуры открываемых запасов и энергетический переход, был увеличен, представляет собой куда более пессимистичный сценарий. Согласно ему, в ближайшие два десятилетия (период прогноза) каждый год прирост новых запасов не превышает 15 млрд барр н.э. А это трансформируется в системное падение мировой добычи, что соответствует стратегиям как минимум международных добывающих компаний.

Под раздачу также попадут greenfields. Если раньше, в 2000–2014 годах, каждый третий доллар инвестиций в сектор upstream шел на реализацию новых проектов, после кризиса показатель стал медленно, но верно снижаться. Если цены на нефть в долгосрочной перспективе будут держаться на уровне $50/барр, на greenfields будет направляться уже каждый четвертый доллар инвестиций. В этом сценарии среднее значение ежегодных каптзатрат на greenfields составляет всего $150 млрд в 2020–2029 годах против $280 млрд в 2010–2014, даже несмотря на ожидаемый в 2021–2023 годах всплеск санкционирования новых проектов, отложенных из-за пандемии.

Как и ВР, большинство компаний, переориентированных на зеленую энергетику, будет приоритизировать расширение действующих нефтегазовых проектов за счет программ уплотняющего бурения, МУН и доразведки нижележащих и прилегающих залежей. Это позволит им максимизировать отдачу от уже понесенных капитальных затрат в разработку месторождений.

Проекты российских компаний

А что в России? В 2019 году установленная мощность солнечных электростанций составляла 0,84 ГВт, ветровых станций – 0,82 ГВт. Для сравнения: в Германии – стране-лидере энергетического перехода – действующие установленные мощности достигают 10 ГВт, а если добавить проекты на стадии концепции и реализации, то показатель вырастет до 26 ГВт. В Автралии, где действующие мощности составляют всего 3 ГВт, планируется большое количество новых проектов, которые обеспечат прирост мощностей на 44 ГВт (см. «Карта проектов на основе ВИЭ…»).

В Энергостратегии России до 2035 года отмечается, что на текущий момент ВИЭ не выдерживают экономической конкуренции с иными технологиями выработки электроэнергии. И в этом есть рациональное зерно. В той же Канаде, схожей с нами по климату, ВИЭ также не получили широкого развития. Поэтому делать какие-либо выводы на основе сравнения с регионами, «богатыми» возобновляемыми источниками энергии, не совсем корректно.

Тем не менее технологии накопления электроэнергии не стоят на месте и уже внесли существенный вклад в бурный рост ВИЭ по всему миру. Да и источники не ограничиваются только солнцем и ветром. Вполне возможно, что в будущем отношение к ВИЭ будет пересмотрено, но пока их доля в электрогенерации к 2030 году прогнозируется всего лишь на уровне 1%.

Справедливости ради отметим, что существуют программы поддержки и стимулирования строительства электростанций на базе ВИЭ. Главный инструмент поддержки – заключение долгосрочных договоров на поставку электроэнергии, аналогов PPA за рубежом, по гарантированным государством «зеленым» тарифам. Правда, в странах-лидерах по развитию ВИЭ данный механизм давно уступил место аукционам, которые создают больше стимулов для снижения капиталоемкости проектов на основе ВИЭ.

Для большинства российских нефтегазовых компаний ВИЭ пока остаются за пределами их долгосрочных стратегий – разделы, посвященные их развитию, в годовых отчетах и отчетах об устойчивом развитии компаний представлены по минимуму.

Самый большой портфель проектов зеленой энергетики, включая еще не реализованные, имеет ЛУКОЙЛ. В число действующих входит одна СЭС мощностью 10 МВт на Волгоградском НПЗ, три СЭС на собственных НПЗ в Румынии и Болгарии общей мощностью 10 МВт и одна ВЭС в Румынии мощностью 84 МВт. В октябре этого года компания объявила о начале реализации еще двух проектов: СЭС-2 на Волгоградском НПЗ мощностью 20 МВт и СЭС на незадействованных в производстве участках Краснодарской ТЭЦ мощностью 2,35 МВт. На стадии концепции находятся проекты СЭС мощностью 5 МВт на химическом заводе в Саратове и ВЭС мощностью 50 МВт в районе Цимлянской ГЭС в Ростовской области. Также компания инвестирует в проекты малой гидрогенерации.

Как и ЛУКОЙЛ, «Газпром нефть» реализует проекты ВИЭ для собственных энергетических нужд. Пока что единственным действующим проектом ВИЭ является пилотная СЭС мощностью 1 МВт на Омском НПЗ. В дальнейшем компания планирует проработать варианты увеличения мощности станции. Сербская NIS, в которой «Газпром нефть» имеет долю, реализует проект в сфере ветряной генерации.

«Газпром» раскрывает данные о выработке электроэнергии из ВИЭ и ВЭР. Объемы данной выработки, исключая гидротурбины, в 2019 году составили 560 МВт*ч.

Прочие компании либо имеют совсем незначительные мощности в сфере ВИЭ (исчисляемые киловаттами), либо не имеют их вовсе. В частности, «Роснефть», крупнейшая российская нефтедобывающая компания, пока не собирается входить в проекты ВИЭ. Основным фокусом компании в рамках концепции устойчивого развития остается сокращение удельных выборосов парниковых газов и повышение энергоэффективности за счет создания менее энергоемкой инфраструктуры и внедрения технологий утилизации ПНГ, улавливания и хранения углекислого газа.

А вот «Зарубежнефть» серьезно рассматривает свое участие в проектах ВИЭ и в 2019 году провела скрининг 20 проектов в России и зарубежных странах присутствия.

Кроме того, стоит отметить, что более приоритетным направлением для российских компаний в отечественном сегменте ВИЭ, скорее всего, будут биотопливо и малые ГЭС, о чем свидетельствует отчетность. А также водородная энергетика, развитие которой входит в список стратегических задач государства (в Энергостратегии предусмотрено доведение объемов экспорта водорода до 2 млн тонн к 2035 году). Вход в зарубежные проекты солнечной и ветряной генерации ограничен санкционным давлением и институциональными барьерами.

Когда кончится нефтяная эра?

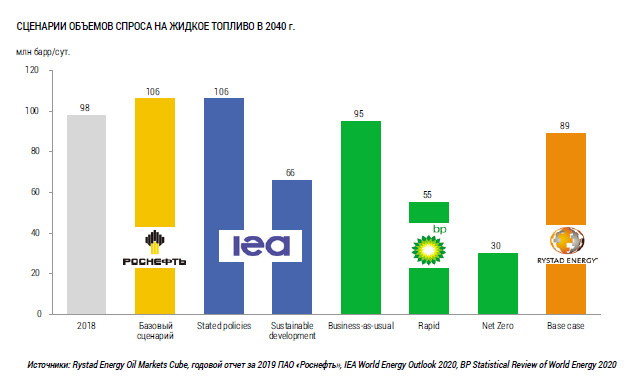

Помимо низкой конкурентоспособности ВИЭ по сравнению с другими источниками электрогенерации, есть еще одна причина, почему зеленой энергетике в России уделяется так мало внимания. Среди отечественных компаний и энергетических ведомств преобладает мнение, что как минимум до 2040 года углеводороды останутся основой глобальной энергетики, при этом нефть сохранит за собой доминирующую позицию в мировом энергетическом балансе. Так это или не так, никто не знает, но международные консалтинговые и экспертные агентства, а также сами компании, уже давно разрабатывают несколько сценариев развития энергобаланса. И пик спроса на жидкое топливо в 2040 году фигурирует только в самых оптимистичных прогнозах (см. «Сценарии объемов спроса на жидкое топливо…»).

Например, Международное энергетическое агентство (МЭА) в своем последнем отчете World Energy Outlook 2019 подготовило два сценария. В первом сценарии Stated policies, предполагающем статус-кво в текущей энергетической политике разных стран, спрос на нефть растет до 106 млн барр/сут. к 2040 году (именно на этот прогноз опирается «Роснефть» в своем годовом отчете за 2019 год). Во втором сценарии, где энергопололитика создает больше стимулов для развития ВИЭ, спрос через 30 лет падает до 66 млн барр/сут.

Более консервативные прогнозы по объемам спроса опубликовала ВР в своем последнем обзоре Statistical Review of World Energy: 95 млн барр/сут. в высоком сценарии business-as-asual и всего 30 млн барр/сут. в сценарии Net Zero, где новые государственные стимулы дополняются соответствующими изменениями в общественном сознании.

Rystad Energy в своем базовом сценарии ожидает падения спроса до 89 млн барр/сут., однако этот прогноз может быть вскоре обновлен ввиду потока новостей о новых проектах ВИЭ и слияний и поглощений с участием электрогенерирующих компаний.

Если ожидания отечественных нефтяников сбудутся, Россия останется влиятельным поставщиком жидкого топлива на мировой рынок, пока другие компании-конкуренты будут закрывать нереализованные проекты и выходить из сектора upstream. Если же нет, то тогда Россия может оказаться в числе отстающих стран как по показателям энергоэффективности, так и по удельной выработке зеленой энергии. Какой из сценариев станет реальным, мы узнаем не скоро, а пока остается наблюдать за развитием масштабных российских проектов в традиционном нефтегазе, таких как «Восток Ойл» «Роснефти», СПГ-проекты НОВАТЭКа, газоперерабатывающий кластер в Усть-Луге и Амурский ГХК «Газпрома».

В заключение осмелюсь предположить, что газовые проекты имеют намного больше шансов на выживание, чем нефтяные. Ведь газ, хоть и невозобновляемый источник, но вполне экологичный и хорошо вписывается в стратегию устойчивого развития многих стран.