Год в непростых условиях

Как и вся нефтяная промышленность, сектор ННК в 2018 году развивался в непростых внешних и внутренних условиях. С одной стороны, высокий уровень экспортных цен на нефть и низкий курс национальной валюты (в 2018 году курс доллара к российскому рублю вырос на 5,77 рублей и составил 62,69 рублей за доллар) способствовали формированию дополнительного дохода нефтяных компаний в России. Однако, с другой стороны, продолжился рост налоговой нагрузки, что вело к снижению прибыльности компаний. Кроме того, в результате проведения большого налогового маневра в нефтяной отрасли осложнилась работа независимых НПЗ – важных потребителей нефти, добываемой небольшими ННК.

Добыча ННК

В 2017 году в России, по данным ЦДУ ТЭК, насчитывалось 153 независимых нефтегазодобывающих организаций, ведущих добычу нефти и газового конденсата. В 2018 году количество ННК составило 146, однако ряд компаний, которые ЦДУ ТЭК продолжает включать в группу независимых производителей, не могут быть отнесены к сектору ННК. Например, ООО «Сладковско-Заречное», которое ЦДУ ТЭК включает в сектор ННК, входит в состав вертикально интегрированной компании «Нефтиса», контролируемой структурами М.С. Гуцириева. Поэтому реальное число компаний, относящихся к категории ННК, меньше. Условно их можно объединить в шесть групп в зависимости от объемов добычи (см. «Динамика добычи нефти ННК в разбивке по группам, 2017–2018 гг.»).

В 2018 году объем добычи сектора ННК составил 22,7 млн тонн, что на 282 тыс. тонн меньше, чем в 2017 году. Сокращение производства было ожидаемо, оно обусловлено действием ряда объективных и субъективных факторов. К последним следует отнести методологические аспекты – то есть количество компаний, которые включаются в сектор ННК аналитиками ЦДУ ТЭК и «АссоНефти», различается. Как мы уже отмечали, «Ассонефть» исключает ряд аффилированных с ВИНК компаний из общего перечня ЦДУ ТЭК, что влечет и соответствующее сокращение добычи.

Объективные факторы, которые привели к снижению добычи сектором ННК в 2018 году в сравнении с 2017-м, связаны с заметным падением производства в двух группах – Группе «Б» и в Группе «В» на более чем 5% и почти на 10%, соответственно. Группа «В» с годовым объем добычи около 8 млн тонн всегда ранее лидировала в секторе по динамике данного показателя.

Компании Группы «А» – крупные ННК с объемом годовой добычи более 1 млн тонн нефти в год – в истекшем году обеспечили половину всей добычи сектора, около 11,8 млн тонн. Данная группа, объединяющая две независимые компании – ООО «Иркутская нефтяная компания» (ООО «ИНК») и АО «Русь-Ойл», – характеризуется постепенным снижением темпов прироста производства. В 2017 году этот показатель в данной группе составил порядка 4%, а в 2018 году оказался ниже, около 3,6%. Причем рост добычи обеспечен исключительно производственным результатом Иркутской НК.

Отличительными особенностями данной группы являются:

· высокие темпы прироста добычи нефти в Иркутской нефтяной компании – почти 5% в сравнении с 2017 годом. В 2018 году ее добыча достигла рекордного уровня, более 9 млн тонн, что на 428 тыс. тонн больше, чем годом ранее. Сохранение высокой динамики в значительной степени объясняется выполнением лицензионных обязательств ООО «ИНК» по освоению новых месторождений;

· отрицательные темпы прироста добычи в АО «Русь-Ойл», которые в 2018 году достигли показателя минус 0,6 %. Объем добычи на месторождениях этой компании в 2016 году составлял 3,2 млн тонн, а в 2018 году едва превысил 2,7 млн тонн. Такие меры, как реструктуризация и перемена названий компаний, объединенных под управлением АО «Русь-Ойл», не могут обеспечить роста производства.

Группа «Б», включающая ННК с объемом добычи от 500 тыс. до 1 млн тонн, состоит из двух компаний. Первая из них – ЗАО «Кара-Алтын», производство которой хотя и незначительно, но все-таки выросло – с 514,5 тыс. тонн в 2017 году до 516,4 тыс. тонн в 2018-м. Вторая компания – ООО «БайТекс», у которой добыча значительно сократилась – с 639 до 574,7 тыс. тонн. Суммарно в Группе «Б» произошло снижение добычи с темпом падения более 5%.

В Группе компаний «В», с объемом добычи от 100 до 500 тыс. тонн, произошли достаточно заметные изменения.

В 2018 году компаниями Группы «В» суммарно было добыто около 7,5 млн тонн, тогда как в 2017 году производство составляло около 8,3 млн тонн. Таким образом, сокращение довольно заметное.

Частично падение добычи объясняется тем, что из состава Группы «В» исключено ООО «Сладковско-Заречное», поскольку по формальным признакам эта компания не может быть включена в сектор ННК. Таким образом, 315 тыс. тонн, которые это предприятие добыло в 2017 году, в 2018-м не учтены в суммарных объемах Группы «В».

Лидерами добычи в группе остаются следующие ННК. Это, прежде всего, ЗАО «ТАТЕХ», добывшее 475,5 тыс. тонн (в 2017-м – 477 тыс. тонн). Компания «МНТК» в 2017 году приблизилась к отметке 479 тыс. тонн, а в 2018 году добыла 465,1 тыс. тонн (также меньше, чем годом ранее). Компания ЗАО «Татойлгаз» добыла в 2018 году 437 тыс. тонн (в 2017-м – 432 тыс. тонн). Компания АО «Шешмаойл» несколько сократила производство, однако все равно остается в числе лидеров – 418 тыс. тонн в 2018 году в сравнении с 432 тыс. тонн в 2017-м. Компания ООО «Ялыкское» в прошлом году добыла 418 тыс. тонн (в 2017-м – 482 тыс. тонн).

Существенно нарастили добычу ЗАО «Алойл», ЗАО «НефтУс», ООО «Юкола-нефть», ОАО «Татнефтепром» и некоторые другие компании.

По причине снижения добычи группу «В» покинули ЗАО «ХИТ Р» и ООО «Стимул-Т».

При этом Группа «В» пополнились такой компанией, как ООО «НГК «Горный», которая нарастила добычу с 90 тыс. тонн в 2017 году до 136,5 тыс. тонн в 2018-м.

В некоторой степени добыча нефти компаниями Группы «В» сдерживалась добровольными ограничениями, связанными с обязательствами России в рамках договоренностей с ОПЕК.

Компании Группы «Г» с годовым объемом добычи от 50 до 100 тыс. тонн по итогам 2018 года произвели почти 1481 тыс. тонн нефти, что на 86 тыс. тонн больше, чем в предыдущем году. Таким образом, темп прироста производства в Группе «Г» составил более 6%. Для деятельности этих компаний были характерны следующие особенности.

Органический рост добычи наблюдался в шести компаниях: ООО «ЦНПСЭИ», АО «Кондурчанефть», ОАО «Меллянефть», ООО «Дальпромсинтез», ООО «Южно-Охтеурское», ООО «Карбон-Ойл».

В большинстве компаний этой группы в 2018 году наблюдалось незначительное снижение добычи в сравнении с 2017 годом.

Группу «Г» покинул ряд компаний: ЗАО «Петросах», добыча которой упала до 45 тыс. тонн, перешла на уровень ниже, в группу малых ННК. Таким же путем пошла и компания ООО «ИНТЭК – Западная Сибирь».

Однако Группа «Г» пополнилась и новыми членами: «уронившее» свою добычу ЗАО «ХИТ Р» (в сравнении с прошлым годом, когда оно добывало более 100 тыс. тонн), стало новым абсолютным лидером Группы «Г», добыв в 2018 году 99,4 тыс. тонн. Из Группы «В» пришло также ООО «Стимул-Т», производство которого сократилось и составило в 2018 году 89,7 тыс. тонн.

ООО «Садакойл» заметно увеличило добычу и, преодолев планку 50 тыс. тонн, перешло в Группу «Г». Аналогичным образом здесь появились ООО «Опаринское», ООО «Русланойл» и ОАО «НК Саратовнефтегеофизика».

По итогам 2018 года в Группу «Г» входит 21 ННК.

Неплохие результаты показали малые компании, однако оценивать это как следствие улучшения условий работы сектора ННК не представляется возможным.

В Группе компаний «Д», с объемом добычи от 10 до 50 тыс. тонн, также произошли изменения.

За 2018 год ими добыто 679,4 тыс. тонн, тогда как в 2017 году производство составляло 638 тыс. тонн, т.е. прирост – более 10%.

В значительной степени рост добычи произошел за счет того, что группа пополнилась компаниями, которые последовательно теряли в объемах производства и из Группы «Г» перешли на уровень ниже – в Группу «Д». Так здесь оказались такие компании, как ЗАО «Петросах», ООО «Высоковское», ООО «ИНТЭК – Западная Сибирь».

Группа также пополнилась компаниями, которые перешли из Группы «Е» за счет того, что, нарастив добычу в соответствии с лицензионными обязательствами, они смогли преодолеть планку в 10 тыс. тонн. К примеру, это ООО «УДС нефть».

Наращивает добычу в Группе «Д» такой новый игрок, как ООО «Быковогаз».

Ряд компаний Группы «Д», которые традиционно сохраняли свои позиции, смог органически нарастить добычу в сравнении с 2017 годом. Это ООО «Энергетическая компания РИФ» (добыча в 2018 году – 29,3 тыс. тонн против 4,7 тыс. тонн в 2017-м), ЗАО «Арктикнефть», ЗАО «Кэпитал Ойл», ООО «Бенталь», ООО «КомсомольскНефть», ООО «ЛюксНефтеТрансДобыча» (бывшее ООО «ГеоНефтьТехнология»), ООО «Прикаспийская Газовая Компания».

Однако в ряде ННК данной группы добыча заметно сократилась. Среди них ЗАО «Ингеохолдинг», АО «Елабуганефть», ОАО «Акмай», ОАО «Нефтьинвест», ОАО «Томскгеонефтегаз» и многие другие.

Лидерами группы остаются три компании: ООО «НК «Развитие Регионов» (49,2 тыс. тонн), ООО «Норд Империал» (добыча которого, правда, сократилась с 48 тыс. тонн в 2017 году до 45,6 тыс. тонн в 2018-м) и ОАО «Томскгеонефтегаз», которое также уменьшило объем добычи.

Общее количество ННК в Группе «Д» на конец 2018 года составило 24 компании.

Несмотря на непростую экономическую ситуацию, самые мелкие ННК – Группа «Е» (добыча до 10 тыс. т в год) – показали также неплохие результаты. Добыча Группы выросла и достигла почти 165 тыс. тонн. Темпы прироста при этом были внушительные – 30%.

Увеличение объемов добычи связано, как показывает анализ, с органическим ростом производства в ряде компаний. И таких оказалось немалое количество: ОАО «Братскэкогаз», ОАО «Калининграднефть», ООО «ИТАНЕФТЬ», ООО «ННК», ООО «Руфьеганнефтегаз», АО «Южно-Аксютино», ЗАО «Винка», ЗАО «Институт РОСТЭК», ЗАО «Карбон», ЗАО «Ямбулойл», НК «Союз-Нефть», ОАО «Технефтьинвест», ООО «Азинское», ООО «Кулигинское», ООО «Нижнеомринская нефть», ООО «ТЕРРИГЕН», ООО ЦПП «Юпитер», ООО «Южгазэнерджи», ООО «Южно-Сардаковское».

Уверенные результаты показывают «новые» компании, которые появились в Группе «Е» в 2018 году: ООО «НК «Балаковское», ООО «НК «Действие», ООО «НК «Казанла», ООО «НКНП», ООО «Ореннефть» и другие.

Ряд компаний перешли в Группу «Е» из групп более высокого уровня, и по объемам добычи они занимают лидирующие позиции в Группе «Е». Это ООО «Динью», ЗАО «Селенгушнефть», ООО «Камскойл» (бывшая «МАКойл»), ООО «ВостокИнвестНефть».

В некоторых компаниях наблюдается падение добычи по сравнению с уровнем 2017 года, однако таких немного.

В целом группа усилилась, в том числе и благодаря расширению численного состава за счет компаний, начавших добычу по ранее приобретенным лицензиям. Количество компаний в группе в 2018 году возросло до 52 против 45 в 2017 году.

Вся совокупность этих факторов обеспечила высокий прирост добычи группы в 2018 году в сравнении с 2017 годом.

Поставки на внутренний рынок

ННК подтверждают свою преимущественную ориентацию на поставки нефти на внутренний рынок РФ. При снижении уровня добычи в секторе в 2018 году на внутреннем рынке они реализовали 16,13 млн тонн нефти и газового конденсата, что выше уровня 2017 года и составляет 71% от объема добычи.

Поставки нефти на внутренний рынок компаниями Группы «А» (объем добычи – свыше 1 млн тонн)

ООО «ИНК» в 2018 году реализовала на внутреннем рынке 4,95 млн тонн нефти (в 2017 году – 4,7 млн тонн), что составляет 54,5% от объема ее добычи. Структура продаж остается стабильной и достаточно простой в связи с компактным расположением месторождений компании и ограниченными возможностями выбора направлений поставок. Основные объемы – порядка 86% – отправляются компанией на Хабаровский НПЗ (см. «Структура поставок нефти ИНК на НПЗ России, 2017–2018 гг.»).

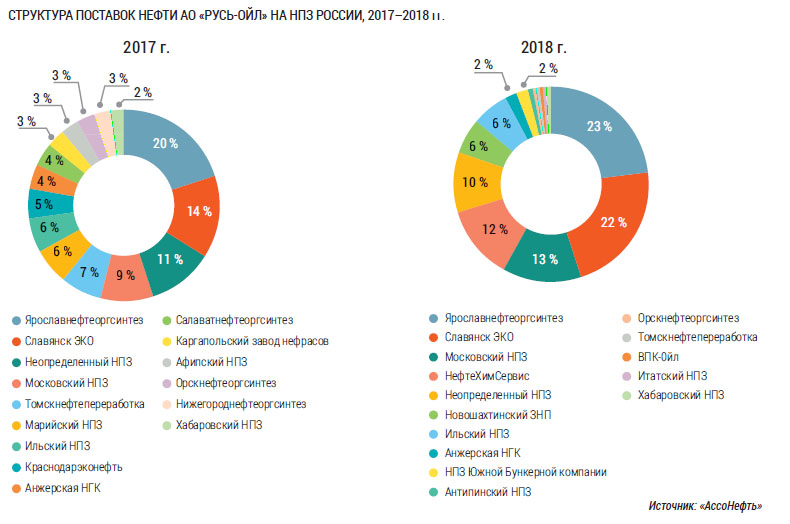

Поставки АО «Русь – Ойл» на внутренний рынок в 2018 году составили 888,34 тыс. тонн (33% от добытой нефти), в 2017 году эти объемы были значительно больше и достигали 1,24 млн тонн (40% от добычи). В связи с тем, что компании, входящие в АО «Русь-Ойл», расположены в различных регионах страны, для этого АО характерна диверсифицированная структура отгрузки сырья. Наибольшие его объемы идут на ЯНОС, «Славянск ЭКО», Московский НПЗ, «НефтеХимСервис». Около 10% нефти поставляется на неопределенные НПЗ (см. «Структура поставок нефти АО «Русь-Ойл» на НПЗ России, 2017–2018 гг.»).

Поставки нефти на внутренний рынок компаниями Группы «Б» (объем добычи 0,5–1 млн тонн) в 2018 году возросли в абсолютном и относительном выражении и составили 887,4 тыс. тонн (81% от объемов добычи). В 2017 году этот показатель был ниже – 868,6 тыс. тонн, или около 76% от добычи.

ООО «БайТекс» осуществляет поставку нефти только на Новошахтинский НПЗ. В 2018 году на этот завод было отгружено 372,5 тыс. тонн (65% от добытой нефти), в 2017 году на него было поставлено 352,7 тыс. тонн, или 60 % от добычи компании.

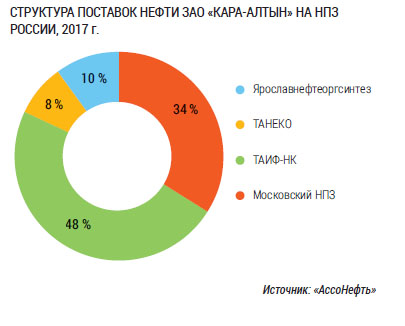

Поставки ЗАО «Кара-Алтын» на внутренний рынок примерно соответствуют объемам его добычи. Это сырье направляется только на два завода: Московский НПЗ и ТАИФ. В 2017 году структура поставок была шире – помимо указанных двухзаводов, присутствовали также ТАНЕКО и ЯНОС (см. «Структура поставок нефти ЗАО «Кара-Алтын» на НПЗ России, 2017 г.»).

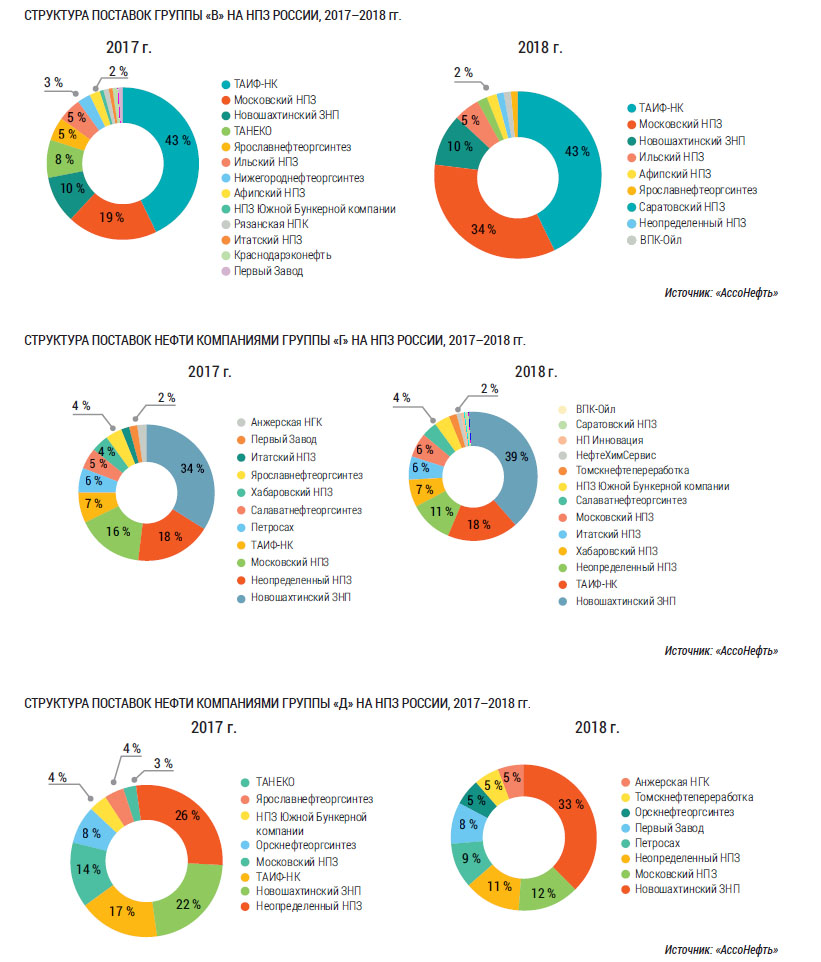

Информация о поставках нефти на внутренний рынок компаниями Группы «В» (с годовой добычей от 100 до 500 тыс. тонн в год) представлена только по 29 компаниям из 33. Эта группа – вторая по общему объему добычи среди ННК. Ее основу составляют ННК Республики Татарстан. Суммарный объем внутренних поставок по этой группе в 2018 году достиг 5671,1 тыс. тонн (74% от добычи). В 2017 году он составлял 5510,6 тыс. тонн, или 71,6% добытого сырья. Как и сектор в целом, группа увеличивает долю поставок нефти на внутренний рынок.

Более 87% всех поставок нефти происходит на три завода: ТАИФ, Московский НПЗ и Новошахтинский НПЗ. Аналогичным образом выглядела и структура поставок в 2017 году, хотя заводов, на которые поставлялась нефть, было больше (см. «Структура поставок Группы «В» на НПЗ России, 2017–2018 гг.»).

Что касается Группы «Г» (добыча 50–100 тыс. тонн в год), то информацию о своих поставках нефти на внутренний рынок предоставляют ЦДУ только 17 ННК. Их объем продаж на внутреннем рынке в 2018 году составил 1133 тыс. тонн, или 76,5% от объемов добываемой нефти. В 2017 году компаниями этой группы было поставлено на переработку 944 тыс. тонн, или 62% от добычи (см. «Структура поставок нефти компаниями Группы «Г» на НПЗ России, 2017–2018 гг.»).

Большая часть объемов поставляемой на внутренний рынок нефти направляется на Новошахтинский НПЗ, ТАИФ-НК и на неопределенные НПЗ. Московский НПЗ потерял свое значение в поставках данной группы, его доля не превышает 6%. В 2017 году на этот завод направлялось 16% нефти. Таким образом, можно отметить, что данная группа ННК продолжает ориентироваться в основном на небольшие независимые НПЗ.

Объем поставок нефти на внутренний рынок ННК, входящих в Группу «Д» (от 10 до 50 тыс. тонн в год), в 2018 году составил 676,162 тыс. тонн. То есть практически 100% всей добываемой нефти поступает на внутренний рынок «см. Структура поставок нефти компаниями Группы «Д» на НПЗ России, 2017–2018 гг.»).

За исключением Московского НПЗ (его доля – 12%), компании данной группы поставляют нефть только на независимые перерабатывающие предприятия. В сравнении с предыдущим годом доля Новошахтинского завода заметно увеличилась: с 22 до 33%. Сократилась доля поставок на неопределенные НПЗ. В 2017 году на них было отгружено порядка 26% сырья, а 2018 году – лишь 11%.

Поставки на внутренний рынок компаниями Группы «Е» (годовая добыча до 10 тыс. тонн) в 2018 году составили 125 тыс. тонн, что соответствует 76% от объемов добытой нефти.

Данные по реализации на внутреннем рынке сегодня имеются только по 18 компаниям из 52. Информация по другим предприятиям Группы «Е» отсутствует. В отличие от предыдущих лет, когда объемы добычи и поставок нефти были несбалансированы и в 2017 году на внутренний рынок этими малыми компаниям было поставлено 210% от общей добычи группы, в 2018 году ситуация стала более прозрачной.

При этом структура отгрузки нефти на переработку в 2018 году в сравнении с 2017 годом практически не изменилась. Поставки осуществляются в основном на независимые заводы. Новошахтинский НПЗ, «Первый завод» и группа неопределенных НПЗ продолжают оставаться главными направлениями внутренних продаж. Именно на эти предприятия приходится 75% всех поставок нефти на переработку. Разница заключается лишь в том, что местами поменялись Новошахтинский НПП и «Первый завод» «см. «Структура поставок нефти компаниями Группы «Е» на НПЗ России,2017–2018 гг.»).

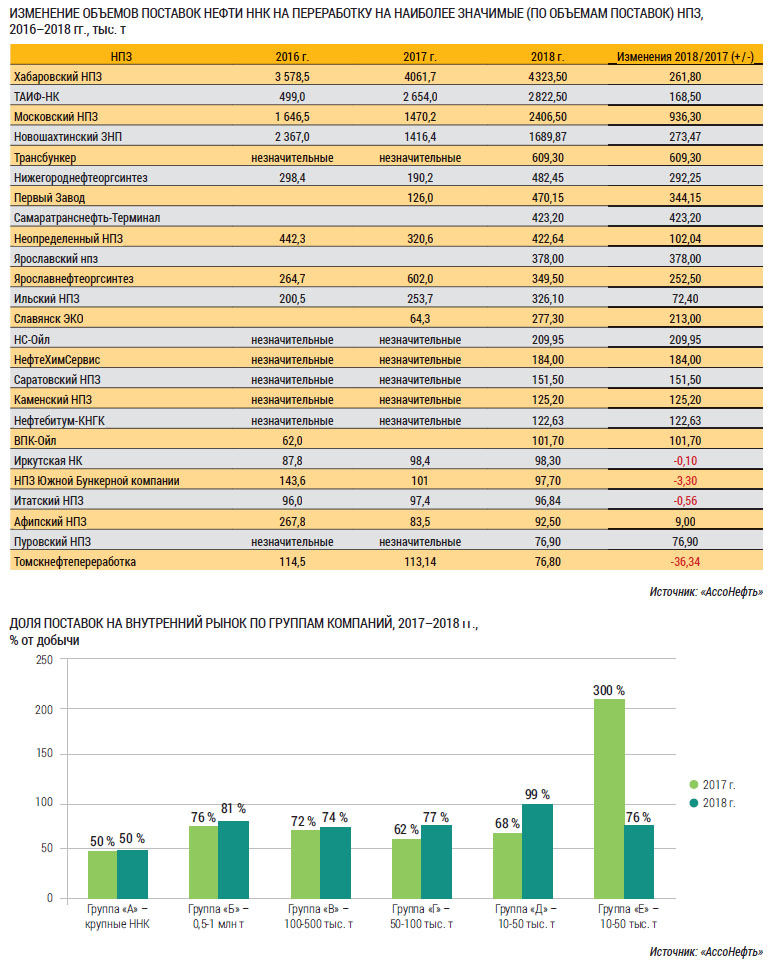

В целом по сектору независимых нефтегазодобывающих компаний объемы и структура поставок на российские НПЗ в 2018 году несколько изменились в сравнении с 2017 годом. Так, за исключением отдельных заводов, таких как ЯНОС, «Томскнефтепереработка», НПЗ Южной Бункерной компании и ряда других, поставки сырья на переработку выросли. Существенно увеличились поставки на Московский НПЗ (на 936,3 тыс. тонн), «Трансбункер» (609,3 тыс. тонн), «Первый Завод» (на 344,15 тыс. тонн). Ярославский НПЗ в 2018 году взял на переработку от независимого сектора 378 тыс. тонн, «СамараТранснефть – Терминал» – 423,2 тыс. тонн (см. «Изменение объемов поставок нефти ННК на переработку на наиболее значимые НПЗ, 2016 –2018 гг.»).

Наиболее значимыми для ННК заводами в 2018 году стали ТАИФ-НК, Хабаровский, Московский и Новошахтинский НПЗ, которые берут на переработку объемы, превышающие 1,5 млн тонн.

Из 16,13 млн тонн нефти, поставленных сектором ННК на переработку на заводы России, 10,7 млн тонн было отгружено на НПЗ, принадлежащие ВИНК, что составляет более 66% (см. «Доля поставок на внутренний рынок по группам компаний,2017–2018 гг.»).

Таким образом, кроме компаний Группы «А», независимые нефтегазодобывающие предприятия реализуют внутри страны значительно больше 70% добываемой нефти. Доля внутренних поставок в 2018 году по сравнению с 2017-м возросла у всех компаний, кроме Группы «Е», где она и без того остается весьма высокой (76%).

Поставки на экспорт

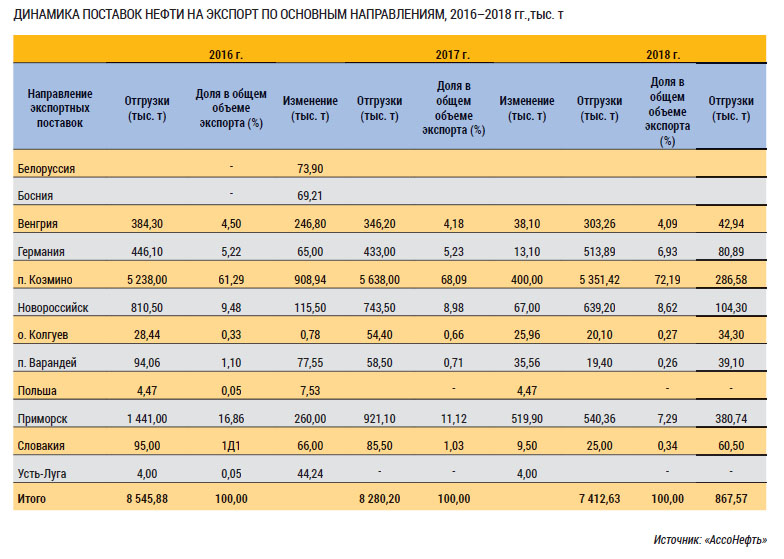

В 2018 году ННК отправили на экспорт 7,4 млн тонн нефти, что на 867,5 тыс. тонн меньше, чем в 2017-м. Сокращение произошло по большинству направлений. Наиболее существенно уменьшились поставки в порты Приморск и Козьмино. Возрос экспорт только в направлении Германии. В направлении Боснии и Герцеговины, Белоруссии, Польши и в порт Усть-Луга поставки нефти в 2017 году были прекращены (см. «Динамика поставок нефти на экспорт по основным направлениям, 2016–2018 гг.»).

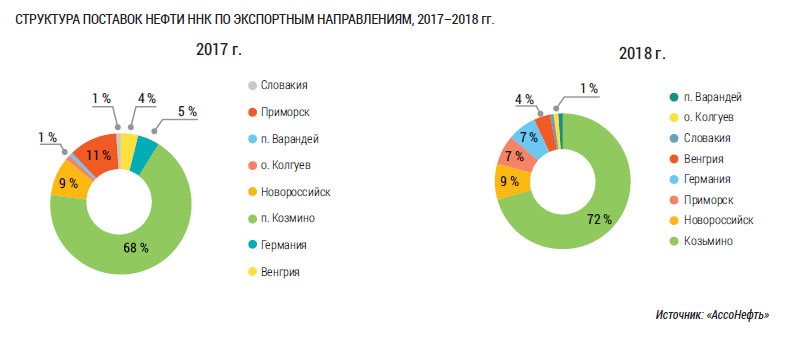

Основным направлением экспорта нефти в 2018 году остался порт Козьмино (72,2%), поскольку он является главным экспортным портом для компаний Группы «А». Порядка 8,7% внешних поставок осуществляется через порт Новороссийск (хотя его доля немного сократилась в сравнении с 2017 годом). Еще 7,3% – это поставки на экспорт через порт Приморск. Таким образом, доля Приморска значительно «просела» в сравнении с показателем 11,12% в 2017 году (см. «Структура поставок нефти ННК по экспортным направлениям, 2017–2018 гг.»).

В Группе «А» ИНК осуществляет самые крупные зарубежные поставки нефти через порт Козьмино. В 2018 году ее составил более 4 млн тонн. АО «Русь-Ойл» реализовывала экспортные поставки через две компании: «Дулисьма» и «Полярное сияние». Их объем достиг 1,3 млн тонн, что составляет 46% от объемов добычи. Данные по другим компаниям, находящимся под доверительным управлением АО «Русь-Ойл», отсутствуют.

В Группе «Б» экспортные операции осуществляет только ООО «БайТекс», 35% добытой нефти она экспортирует в направлении Венгрии.

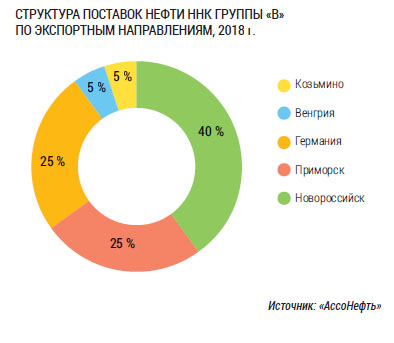

В Группе «В» экспорт осуществляют 16 компаний. Ведущая роль здесь принадлежит компании «ЮКОЛА-нефть». Ее отгрузки в направлении Венгрии и Германии в 2018 году составили 293 тыс. тонн. Такие компании, как «Татнефтепром», «Татойлгаз», «Татэкс» совместно отгрузили через порт Новороссийск около 480 тыс. тонн. Компании Группы «В» 65% экспорта осуществляют через порты Новороссийск и Приморск, а также по нефтепроводу «Дружба» в направлении Германии и Венгрии (см. «Структура поставок нефти ННК Группы «В» по экспортным направлениям, 2018 г.»).

В Группе «Г» только четыре компании осуществляют отгрузку нефти на экспорт. Это «Косьюнефть», «ТНС-Развитие», «УНК-Пермь», ЦНПСЭИ. В 2018 году к ним присоединилась компания «РНГ» (бывшая «Ростнефтегаз»). Она пока не ведет полномасштабную добычу, но в 2018 году направила на экспорт партию в 5 тыс. тонн через порт Приморск. Общий объем экспорта Группы «Г» не превышает 152 тыс. тонн.

Самые малые добычные компании Группы «Е» в 2018 году также осуществляли экспортные операции и вывезли в направлении Германии по «Дружбе», а также через порт Приморск (компания «Динью») 105,5 тыс. тонн. Экспорт вели четыре ННК: «ВостокИнвестНефть», «Динью», НК «ГНТ» («ГеоНефтьТехнология») и НК «Действие».