Наш альтернативный флот

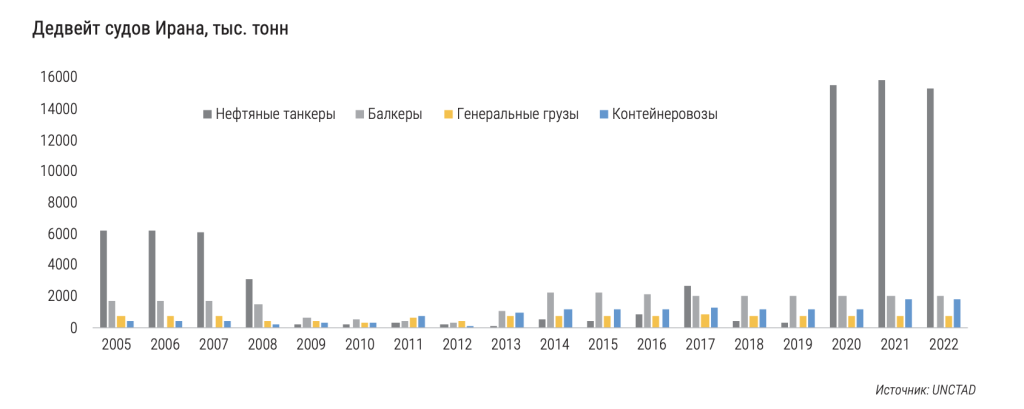

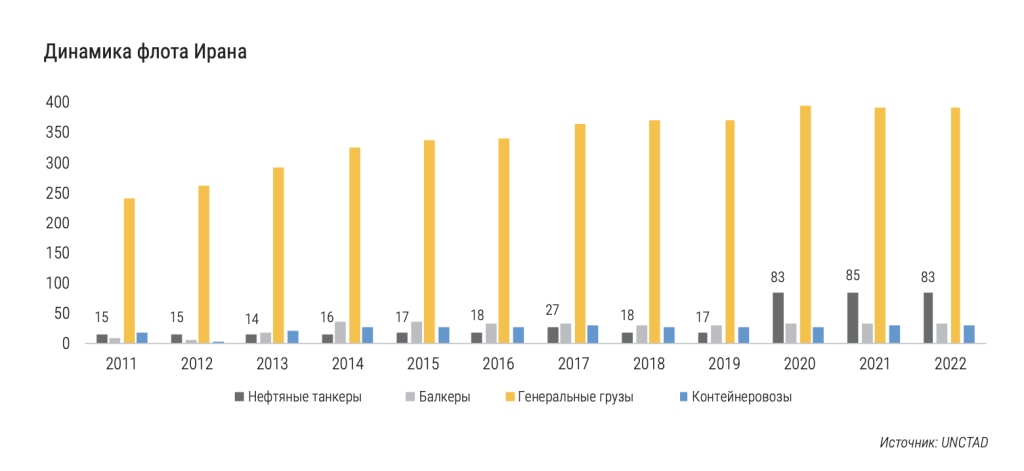

В последние два года в обиходе бизнес-лексики появился термин «теневой флот». До начала СВО в мире были четко определены суда по степени легитимности: суда, занимающиеся незаконной деятельностью / суда, находящиеся под санкциями, и законопослушные суда. «Теневые флоты», связанные с Ираном и Венесуэлой, были относительно небольшими и не оказывали существенного влияния на несанкционированную торговлю несмотря на то, что Иран существенно увеличил мощность флота в последние годы (см. «Динамика флота Ирана», «Дедвейт судов Ирана»). Информация об этом практически не появлялась в прессе. После февраля 2022 года ситуация изменилась, поскольку санкционными стали российская нефть и нефтепродукты, составляющие значительный объем мирового экспорта.

Двусмысленный феномен

«“Теневой флот” стал модным словечком, широко используемым в средствах массовой информации и в морской отрасли, но плохо определяемым и двусмысленным», – сказала Ами Дэниел, соучредитель и генеральный директор Windward. Компания сделала исследование так называемого «теневого флота», используя искусственный интеллект Windward Maritime AI™. Благодаря инструменту аналитики получили «более точную картину контрабанды российской нефти» [1].

Сегодня, по версии Windward, суда можно разделить на три вида. «Чистый флот» – танкеры не проявляют никакого подозрительного поведения, такого как смена флага или непрозрачная структура собственности. Они могут быть быстро идентифицированы. Практически всегда работают в определенных районах.

«Серый флот» – совершенно новое явление, «возникшее в результате войны с Россией». После начала войны, отмечено в исследовании, были быстро созданы зарубежные компании, чтобы скрыть происхождение и принадлежность судов, а также создать видимость законопослушности и отсутствия санкций. Значительное количество этих судов также часто меняют флаги. Windward идентифицировал более 900 «серых» судов по всему миру. Часто подобные суда замечены на маршрутах актуальных покупателей России (Китай, Индия, Турция).

«Темный флот» – этот флот часто использует «темные действия» (намеренное отключение системы автоматической идентификации) для транспортировки наливных грузов, а также другие методы обманной доставки, к примеру, подделка местоположения. Флот характеризуется непрозрачной структурой собственности и использованием нескольких приоритетных флагов за короткий период времени. Windward относит к «темным» около 1100 кораблей.

Технология Vortexa обнаружила, что после февраля 2022 года «серый флот» перевозил около 2,6 млн баррелей в день каждый месяц, что означает увеличение на 68% по сравнению с уровнями до начала СВО. Объемы перевозки «темного флота» увеличились на 21%. Эти объемы относятся только к российской нефти. Данные взяты за период с января 2021 года до февраля 2023 года.

С точки зрения США и ЕС, все танкеры, которые возят российскую нефть по цене выше установленного порога $60 за баррель, считаются нелегитимными (к примеру, Министерство финансов США добавило в санкционный список в ноябре 2023 года несколько танкеров, которые перевозили российскую нефть выше ценового потолка в $60 за баррель). Попавшие под ограничения танкеры: Victor Bakaev, NS Champion, HS Atlantica, Kazan, Ligovsky Prospect и NS Century. Все они выходили в море под флагом Либерии.

С точки зрения бизнеса, форма транспортировки не имеет значения в контексте осуществления сделки. Есть покупатель, соответственно, товар должен быть доставлен в порт назначения. Если сделки совершаются, значит, глобальный бизнес считает форму логисти- ки вполне приемлемой. Спрос и предложение по-прежнему являются основными двигателями рынка. Сегодня основными покупателями российской нефти являются Китай, Индия, Турция. Индия покупает половину российского морского экспорта. Российская нефть, перерабатываемая на индийских НПЗ, доставляется в Европу. Также известны случаи, когда российская нефть/нефтепродукты доставляются и в США. Так, по российским пабликам прошла информация о доставке из Новороссийска на немецком танкере 50 тыс. тонн нефтепродуктов на базу военно-морского флота США в Норфолк [2].

И в подтверждение двусмысленности отношения глобальных регуляторов к транспортировке российской нефти, в середине декабря появилась информация, что в новый пакет санкций ЕС против России не войдет запрет на продажу российским компаниям старых нефтяных танкеров, пишет Reuters. Против этой меры выступали средиземноморские страны, сообщили источники агентства. Судоходным компаниям потребуется только информировать о таких продажах, следует из последнего варианта обсуждаемого пакета.

«Тени» сложно посчитать

В целом в глобальных СМИ и в аналитических отчетах и «темный», и «серый» флоты называются теневыми (shadow fleet), чтобы сильно не усложнять. По разным оценкам, мелькающим на страницах прессы, российский теневой танкерный флот насчитывает более 600 судов.

Trafigura уточняет, что общее количество судов может составить 600, из которых 400 – нефтевозы. В частном порядке некоторые судовладельцы называют цифру немного ниже – от 10 до 12% мирового танкерного флота.

Известно, что Минфин США начал расследование против 100 судов и 30 компаний-операторов из разных стран. Windward вообще оперирует цифрами 900 и 1100.

Сколько же реально судов перевозят российскую нефть?

Для обеспечения поставок нефти и топлива из России был собран флот нефтяных танкеров стоимостью $2,2 млрд, писал Bloomberg.

По оценкам компании VesselsValue, которая отслеживает продажи и покупки судов, в 2022 году на расширение «темного флота» топливных танкеров было потрачено чуть более $850 млн. Кроме того, почти $1,4 млрд было инвестировано в суда для перевозки сырой нефти.

Лондонская компания EA Gibson Shipbrokers насчитала как минимум 38 судов для перевозки топлива, принадлежащих зарегистрированным в России компаниям, но утверждает, что реальная цифра, скорее всего, будет выше, поскольку оффшорные компании, которые трудно отследить, будут владеть большим количеством судов. Компания насчитала более 100 бензовозов, проданных странам за пределами «Большой семерки» или Европейского Союза в 2022 году [3].

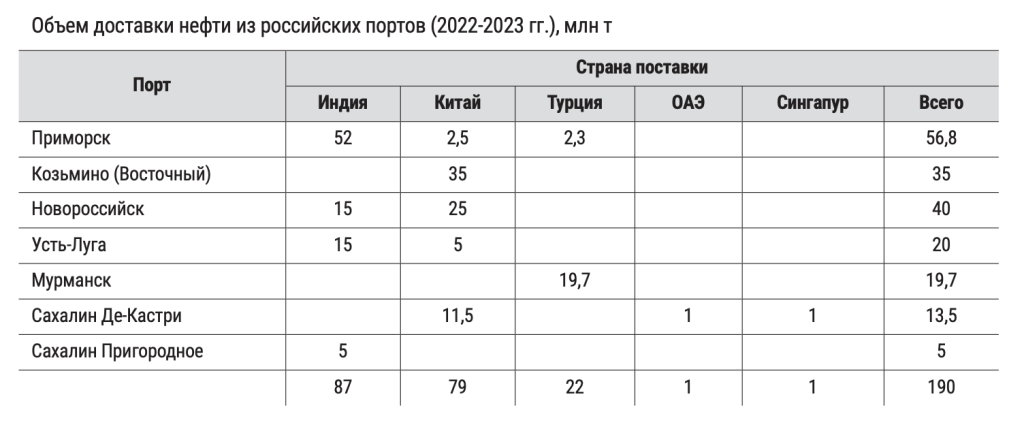

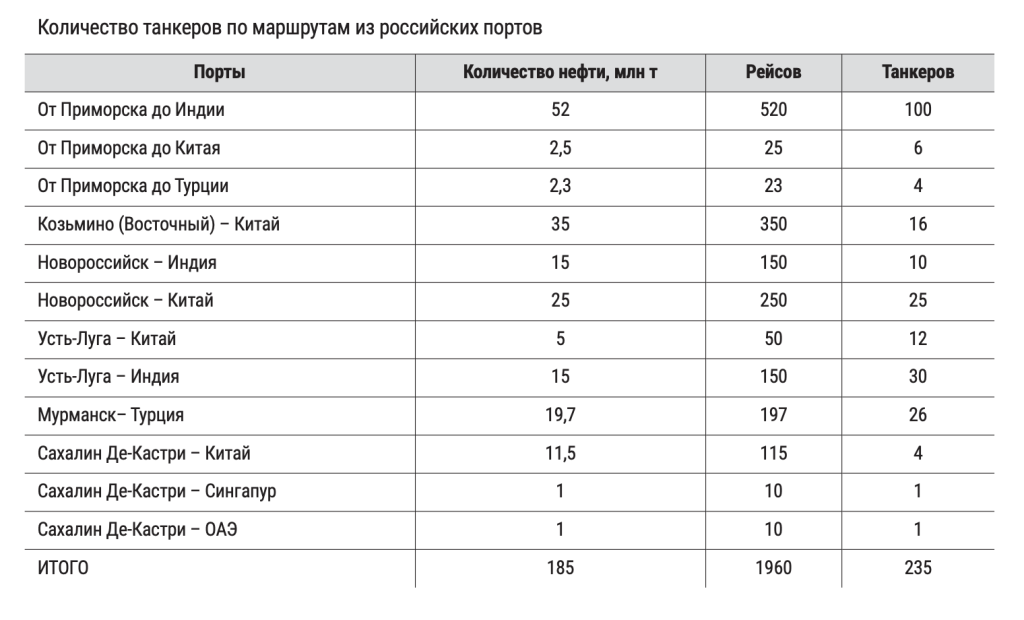

Официальных данных, как всем очевидно, нет. Но интерес есть. НГВ удалось выяснить примерное количество танкеров. Мы получили данные по отгрузке нефти из российских портов за год (используя среднее распределение по 2022 и 2023 годам). Зная среднюю скорость танкеров по чистой воде (13 узлов), расстояние в морских милях и особенности маршрутов, можно вычислить примерное количество судов. Конечно, в поставках задействованы танкеры различного дедвейта, но мы ориентировались на стотысячники (см. «Расчет количества танкеров», «Объем доставки нефти из российских портов», «Количество танкеров по маршрутам из российских портов»).

При использовании танкеров большей вместимости потребуется меньшее количество судов, как и рейсов, а при использовании Севморпути данные также изменятся. В итоге мы насчитали 235 танкеров. Это число можно считать реальным, при условии прохождения одним танкером маршрута от порта отгрузки до порта назначения, без учета возможных пунктов перегрузки. Но перегрузка точно есть. Так, к примеру, нефть марки «Сокол», которая вывозится из восточного российского порта ДеКастри, часто перегружается с судна на судно в районе южнокорейского Йосу.

Кстати, стоит отметить, что цифры «бьются» с данными S&P Global Intelligence. Согласно подсчетам S&P Global Intelligence, к началу октября 2023 года в российский сумеречный флот входил 241 танкер, суммарным дедвейтом 11,1 млн тонн, в то время как в апреле-июне 2023-го эти характеристики составляли 188 судов и 8,6 млн dwt соответственно.

Что касается страновой идентификации, то, по данным ноября 2023 года, суда, зарегистрированные в Греции, ОАЭ, в Китае и Гонконге, согласно анализу FT, лидируют среди иностранных перевозчиков.

Расчет количества танкеров

- От Приморска до Индии (порт Мумбаи) танкер идет 27 суток. Если нефть вывозить танкерами вместимостью 100 тыс. тонн, то для вывоза 52 млн тонн нефти потребуется 520 рейсов танкеров.

С учетом загрузки и выгрузки нефти танкеру-стотысячнику на рейсы туда и обратно потребуется как минимум 60 суток. Значит, в течение года танкер сможет выполнить 5-6 рейсов, вероятнее, пять, т.к. потребуется время на ремонт, смену экипажа и т.д. Значит, для вывоза 52 млн тонн нефти потребуется привлечь или 100 танкеров-стотысячников, или меньшее количество, но большей грузовместимостью.- От Приморска до Китая танкер идет в среднем 40-42 суток. По СМП до порта Жичжао – 31 сутки. Для вывоза 2,5 млн тонн нефти потребуется 25 рейсов танкеров-стотысячников. Каждый танкер сможет в течение года выполнить около четырех рейсов туда и обратно, значит, потребуется шесть танкеров.

- От Приморска до Турции танкер следует 19-20 суток. Для вывоза 2,3 млн тонн нефти необходимо 23 танкера-стотысячника. Рейсы туда-обратно танкер в течение года сможет выполнить около семи раз, значит, в течение года это количество нефти можно вывезти, задействовав 3-4 танкера.

- Козьмино (Восточный) – Китай. Это расстояние танкер преодолевает за пять суток. Для вывоза 35 млн тонн нефти необходимо выполнить 350 рейсов (здесь были задействованы танкеры Китая, Греции, Турции). На рейсы туда-обратно, загрузку и выгрузку необходимо затратить суток 15. Значит, один танкер в течение года может выполнить около 20-22 рейсов. Итого в течение года для вывоза 35 млн тонн нефти потребуется 16 танкеров-стотысячников.

- Новороссийск – Индия. Для вывоза 15 млн тонн нефти необходимо выполнить 150 рейсов танкеров-стотысячников. Продолжительность рейса в один конец 11 суток. Туда-обратно с погрузкой-выгрузкой берем 25 суток. Танкер в течение года выполнит 14-15 рейсов, значит, в течение года для вывоза 15 млн тонн нефти потребуется 10 танкеров.

- Новороссийск – Китай. Для вывоза 25 млн тонн нефти необходимо выполнить 250 рейсов танкеров-стотысячников. Продолжительность рейса в один конец 29 суток. Туда-обратно с погрузкой-выгрузкой берем 62 суток. Танкер в течение года выполнит 5-6 рейсов, значит, в течение года для вывоза 25 млн тонн нефти потребуется 25 танкеров.

- Усть-Луга – Китай. Это расстояние танкер преодолевает за 42 суток. Для вывоза 5 млн тонн нефти необходимо выполнить 50 рейсов. На рейсы туда-обратно, загрузку и выгрузку необходимо затратить суток 90. Значит, один танкер в течение года может выполнить около четырех рейсов. Итого в течение года для вывоза 5 млн тонн нефти потребуется 12-13 танкеров-стотысячников.

- Усть-Луга – Индия. Это расстояние танкер преодолевает за 27 суток. Для вывоза 15 млн тонн нефти необходимо выполнить 150 рейсов. На рейсы туда-обратно, загрузку и выгрузку необходимо затратить суток 60. Значит, один танкер в течение года может выполнить около 5-6 рейсов. Итого в течение года для вывоза 15 млн тонн нефти потребуется 30 танкеров-стотысячников.

- Мурманск – Турция. Для вывоза 19,7 млн тонн нефти потребуется 197 рейсов танкеров-стотысячников. Но здесь есть особенность: от Новопорта («Ворота Арктики») нефть доставляется танкерами усиленного ледового класса до РПК (рейдовый перевалочный комплекс супертанкер-трехсоттысячник «Умба»), и уже отсюда танкером-отвозчиком перевозится в Турцию. От Новопорта до Мурманска и обратно с погрузкой и выгрузкой уходит две недели. От Варандея до Мурманска и обратно с погрузкой и выгрузкой уходит около недели. От Мурманска до Турции танкер идет 21 сутки. Туда-обратно с загрузкой-выгрузкой – пусть 45 суток. В течение года около семи рейсов. Значит, для вывоза 19,7 млн тонн нефти потребуется 26 танкеров-стотысячников.

- Сахалин Де-Кастри – Китай. Расстояние около 3 тыс. километров. Это расстояние танкер преодолевает за четверо суток. Для вывоза 11,5 млн тонн нефти необходимо выполнить 115 рейсов. На рейсы туда-обратно, загрузку и выгрузку необходимо затратить около 10 суток. Значит, один танкер в течение года может выполнить около 34-35 рейсов. Итого в течение года для вывоза 11,5 млн тонн нефти потребуется 3-4 танкера-стотысячника.

- Сахалин Де-Кастри – Сингапур. Расстояние около 4,5 тыс. километров. Это расстояние танкер преодолевает за 6-7 суток. Для вывоза 1 млн тонн нефти необходимо выполнить 10 рейсов. На рейсы туда-обратно, загрузку и выгрузку необходимо затратить около 15 суток. Значит, один танкер в течение года может выполнить около 23 рейсов. Для вывоза 1 млн тонн нефти потребуется 1 танкера-стотысячника в течение полугода.

- Сахалин Де-Кастри – ОАЭ. Расстояние около 7 тыс. километров. Это расстояние танкер преодолевает примерно за 12-14 суток. Для вывоза 1 млн тонн нефти необходимо выполнить 10 рейсов. На рейсы туда-обратно, загрузку и выгрузку необходимо затратить около 28 суток. Значит, один танкер в течение года может выполнить около 13 рейсов. Для вывоза 1 млн тонн нефти потребуется 1 танкер-стотысячник в течение немногим более полугода.

Расчет количества танкеров:

Юрий Банько, специальный корреспондент в Мурманске.

Индия как НПЗ для Европы

В самом конце ноября появилась информация, что танкер NS Century с российской нефтью дрейфует десять дней примерно в 1000 миль от побережья Индии, так как индийские власти не разрешают судну пришвартоваться в порту. Судно следовало в индийский порт Вадинар, но после введения в отношении него (и еще в отношении двух танкеров) санкций США остановилось, пишет Bloomberg. По информации на 14 декабря (согласно Goradar) судно также находилось около Индии. Информации в СМИ по поводу разгрузки танкера не обнаружено. Как вариант, может быть, будет перегрузка с судна на судно. Тем не менее судно поменяло порт назначения – указав Пакистан. 18 декабря утром скорость судна составила более 6 узлов. Но уже ближе к вечеру – скорость 0,3 узла, что говорит о дрейфе. Но, судя по местоположению танкера, курс на Пакистан не осуществляется. Ситуация с танкером остается загадочной. Но не суть. Даже если все-таки произойдет перегруз с судна на судно или танкер все-таки зайдет в какой-то порт, то несколько недель в дрейфе станут показательным перфомансом.

«Показательная порка» – это определенный сигнал для трейдинга. Индия демонстрирует приверженность к политике ограничений по отношению к sdn-list танкерам.

Учитывая геополитическую заинтересованность основных инвесторов Индии, а это, по данным 2022 года, Сингапур (27 %), США (18 %), Маврикий (16 %), Нидерланды (8 %) и Швейцария (7 %), в санкционном прессинге против России, Индии необходимо выстраивать взвешенные дипломатические отношения, учитывая и свои бизнес-интересы и интенции бенефициаров. Поэтому не стоит полагаться на однозначное и прозрачное поведение крупного покупателя. Как и в случае с новыми усложнившимися схемами транспортировки, поведение покупателей тоже становится непростым.

Тем не менее сегодня Индия приобретает у России половину всего объема морского экспорта и 38% всего экспорта. Многие факторы указывают на потенциал роста закупок: развитие энергетики самой Индии, так и реэкспорт переработанной нефти в Европу.

Европа запретила большую часть поставок нефти из России почти год назад, но сейчас она потребляет дизельное топливо, которое вполне может быть произведено из российской нефти, пишет Bloomberg [3].

Импорт дизельного топлива в Европу из Индии вырастет до 305 000 баррелей в день, что является максимальным показателем, по крайней мере, с января 2017 года, показывают данные аналитической компании Kpler. В общей сложности импорт дизельного топлива и газойля в Европу, по данным Kpler [4], в ноябре должны были вырасти до 935 000 баррелей в день, что на 5% больше, чем в октябре.

Компания подсчитала, что Индия покупает около 1,6 млн барр российской нефти в день.

По нашим подсчетам, чтобы удовлетворить спрос на топливо и реализовать строящиеся заводы, Индии до 2030 года необходимо около 6 млн барр в сутки. Как видим, Индия может покупать еще больше. Но страну интересует нефть с дисконтом, о чем и было уже неоднократно заявлено индийской стороной.

Старые и удалые

Старые суда составляют значительный процент судов «серого» и «темного» флота. В статье The Washington Post отмечалось:

«Многие (корабли теневого флота) представляют собой старые танкеры, которые ранее входили в состав регулярного флота. Владельцы предпочитают продавать их за большие деньги, чем если бы они были проданы на металлолом и запчасти…».

До пандемии танкеры старше 20 лет, составляли всего 1% мирового танкерного флота, их доля увеличилась пандемии до 3%. По данным брокеров Braemar, к середине 2025 года они уже смогут обеспечить 11% всего спроса на танкеры.

Как уже было отмечено, в новый пакет санкций ЕС против России не войдет запрет на продажу российским компаниям старых нефтяных танкеров. В этой связи хочется отметить лицемерие глобальных регуляторов, которые, с одной стороны, ратуют за снижение углеродных выбросов и модернизацию транспорта, с другой – усложняют перевозку углеводородов, что ведет к увеличению доли устаревших танкеров в морской логистике.

Тем не менее стоимость фрахта растет.

По информации Международного энергетического агентства (МЭА), меры правительства США в отношении танкеров, перевозящих российскую нефть, увеличили стоимость доставки на 65%. Это связывают с изменениями в маршрутах и с увеличением расстояний.

В долгосрочной перспективе судовладельцы указывают на ограниченное предложение новых судов, что подтверждает сохранение высоких ставок. Так, по словам Брайана Галлахера, руководителя отдела по связям с инвесторами Euronav NV, портфель заказов на танкеры в настоящее время находится на 40-летнем минимуме [5] несмотря на то, что в сегменте фиксируется оживление с конца 2022 года – рост заказов начал расти.

«Звезда», она одна

Несмотря на то, что с 2014 по 2020 год года прирост тоннажа в российском судостроении увеличился в пять раз (с 44 916 до 241843 тыс. тонн), согласно данным UNCTAD, дефицит танкерного флота – существенный. Особо это стало очевидно после того, как за год увеличился морской экспорт российских нефти и нефтепродуктов, фактически с 140 млн тонн до 190 млн тонн.

Сегодня крупнотоннажные танкеры строятся на одной отечественной верфи ССК «Звезда» (сегодня в портфеле компании 50 судов), и с серьезным запросом рынка она не в состоянии справиться. Тут еще и добавляются риски импортозамещения (НГВ писала об этом неоднократно). Поэтому в СМИ постоянно появляется информация о сдвигах сроков по сдаче и ледоколов, и танкеров сильно вправо. Судя по всему, отечественному бизнесу приходится искать верфи в других странах, и это – Китай и Южная Корея.

Два сильнейших судостроителя в мире – Китай (47% всех мировых судов в 2023 году), Южная Корея (39,26%).

Обе страны сообщили, что их заказы выросли, несмотря на общее глобальное замедление заказов на судостроение по сравнению с рекордными темпами 2021 и 2022 годов. Китай продолжает получать заказы на балкеры и контейнеровозы, в то время как Южная Корея подчеркивает свое лидерство в сегменте газовозов и двухтопливных судов.

В июле этого года появилась информация, что Kurow Shipping, «загадочная танкерная компания, имеющая связи с теневым флотом танкеров, перевозящих российскую нефть, подписала контракт на строительство до 8 танкеров-продуктовозов дальнего плавания класса «Афрамакс» с международной верфью Zhoushan Changhong в Китае. Сделка стоимостью почти $500 млн представляет собой первый контракт Kurow Shipping на строительство новых судов и, возможно, заметную эскалацию готовности Китая поддерживать судоходные компании в обход санкций ЕС» [7].

Учитывая рост морского экспорта, а также планы по началу отгрузки с проекта «Восток Ойл» (30 млн тонн в 2024 году), потребность в танкерах определенно растет. На «Звезде» уже есть заказ от компании «Роснефть» на 26 танкеров [8]. При посещении Президентом РФ ССК «Звезда» в сентябре 2023 года Игорь Сечин, главный исполнительный директор «Роснефти», рассказывая о реализации проекта «Восток Ойл», сообщил президенту, что для организации поставок и загрузки Северного морского пути потребуется не менее 50 новых единиц ледокольного и транспортного флота.

Только для перевозок по СМП , включая масштабный проект «Восток Ойл», может потребоваться от 15 до 30 крупнотоннажных танкеров высокого ледового класса. Их количество будет зависеть от выбора основного направления вывоза нефти: восток или запад.

На долю судостроителей Южной Кореи в настоящее время приходится три четверти всех заказов на новые газовозы СПГ (всего 255 судов) [6]. 80% российских газовозов до сих пор строится на верфи Южной Кореи, по оценке Алексея Белогорьева, Институт энергетики и финансов.

Список литературы

- https://windward.ai/knowledge-base/illuminating-russias-shadow-fleet/

- https://www.gazeta.ru/business/news/2023/12/07/21876715.shtml

- https://www.tbsnews.net/bloomberg-special/russias-shadow-oil-tanker-fleet-becomes-everyone-elses-problem-587230

- https://www.bloomberg.com/news/articles/2023-11-27/europe-is-guzzling-diesel-from-india-a-key-buyer-of-russian-oil

- https://www.bloomberg.com/news/articles/2023-12-18/us-announces-plan-for-ministerial-meeting-to-meet-houthithreat

- https://maritime-executive.com/article/korean-shipbuilders-retake-top-spot-overtaking-china-with-lng-orders

- https://gcaptain.com/china-to-build-shadow-fleet-tankers/

- https://www.interfax.ru/russia/920185