Налоговая система в НГК: стимул или демотиватор?

Устойчивой тенденцией последних двух десятилетий было непрерывное увеличение роли нефтегазовых доходов в экономике страны. Поступления от нефти и газа являются также главной компонентой торгового баланса, основой формирования международных резервов и специализированных фондов. Вместе с тем с начала проведения налогового маневра произошла кардинальная смена приоритетов фискальной политики – снижение таможенных пошлин стимулирует экспорт сырья, а рост ставок НДПИ угнетает внутренний рынок нефтепродуктов. В результате начинает проявляться отрицательный мультипликативный эффект – пересмотр льготных коэффициентов, введение обратного акциза, рост ставок существующих налогов и планы по введению новых для компенсации выпадающих доходов.

Стратегия регулирования налогообложения в зависимости от конъюнктуры рынка и для выполнения бюджетообразующей функции способна решить только текущие задачи, а также демотивировать недропользователей и инвесторов к реализации долгосрочных программ развития. Поэтому ориентиры трансформации налогообложения нефтегазового комплекса должны быть связаны с фундаментальными факторами, обеспечивающими расширенное воспроизводство минерально-сырьевой базы, повышение производительности труда за счет технологического перевооружения отрасли, развитие импортозамещающих технологий освоения трудноизвлекаемых запасов (в том числе Арктической зоны и шельфа), рост глубины переработки и расширение номенклатуры продуктов высоких переделов.

Налогообложение НГК

Основными платежами за пользование недрами и способами изъятия природной ренты в настоящее время являются налог на добычу полезных ископаемых (НДПИ), налог на дополнительный доход (НДД) и вывозная таможенная (экспортная) пошлина.

НДПИ был введен в 2002 году с принятием главы 26 Налогового кодекса РФ, заменив собой ряд ранее действовавших рентных платежей, в том числе на воспроизводство минерально-сырьевой базы (ВМСБ). Утрата источника финансирования ВМСБ привела к отставанию темпов прироста запасов от уровня добычи нефти и газа и к замедлению процесса подготовки сырьевой базы перспективных нефтегазоносных областей. На основе своего исключительного права на недра государство с помощью НДПИ возвращает себе часть дохода (горной ренты), получаемого в результате освоения природных ресурсов компаниями.

Сложная формула расчета НДПИ подразумевает использование базовой ставки, которая преобразуется в конечную ставку с помощью ряда коэффициентов. Один из них – коэффициент Кц – увеличивает базовую ставку в соответствии с динамикой мировых цен на нефть и курсом национальной валюты, что в первую очередь определяет ресурсную зависимость экономики России и ее чувствительность к изменению конъюнктуры энергетических рынков.

НДД был введен с 2019 года в качестве альтернативы НДПИ на ряде месторождений. Налоговой базой для него является не объем добытой нефти, а финансовый результат, что должно было создать более гибкую систему налогообложения, учитывающую экономическую эффективность освоения месторождений.

Экспортную пошлину можно рассматривать как инструмент изъятия государством дифференциальной ренты, то есть сверхдохода от реализации природных ресурсов на рынках с лучшей ценовой конъюнктурой. Однако после вступления России в ВТО (2012 год) и осуществления налогового маневра (2015 год) государство отказалось от этого инструмента, что привело к негативным последствиям как для компаний, так и для конечных потребителей.

Нефтегазовые доходы федерального бюджета

Нефтегазовые доходы являются ключевым источником формирования доходной части федерального бюджета России.

Нефтегазовые доходы страны формируются за счет трех вышеупомянутых элементов: НДПИ в части углеводородного сырья (нефть, газ, газовый конденсат), НДД и вывозные таможенные пошлины на нефть, газ и товары, выработанные из нефти. При этом НДПИ и НДД входят в состав статей налоговых доходов, а экспортные пошлины относятся к доходам от внешнеэкономической деятельности.

До 2014 года наблюдался постоянный рост доли нефтегазовых доходов в структуре федерального бюджета, к 2014 году он достиг своего исторического максимума – более 50% от общего показателя (см. «Нефтегазовые доходы в структуре федерального бюджета»). Данный рост обеспечивался, во-первых, увеличением объема добычи и экспорта углеводородов, во-вторых, повышением цен на нефть, в-третьих, усилением фискальной нагрузки на нефтегазовый сектор.

В 2017–2018 годах роль нефтегазовых доходов существенно выросла и почти достигла докризисного уровня. Это связано в первую очередь с повышением стоимости нефтяного сырья и продукции переработки на мировых рынках.

После значительного увеличения нефтегазовых доходов в 2018 году (более чем на 51%), в 2019 году наблюдалось их сокращение на 7,4%, или на 0,7 трлн рублей, по сравнению с предыдущим годом. В результате доля доходов НГК за минувший год снизилась с 46,4 до 41,4%. Необходимо отметить, что ненефтегазовые доходы за этот год выросли на 13,4%.

Уменьшение доходов в 2019 году было связано со снижением среднего уровня цен на нефть. Так, если в 2018 году средняя цена нефти основной экспортной марки Urals составила $70,01/барр, то в 2019 году этот показатель снизился на 9,2%, до $63,59/барр. Вторым значимым фактором сокращения нефтегазовых доходов является изменение системы налогообложения отрасли, связное с продолжением налогового маневра и введением НДД.

Последствия налогового маневра

Важным инструментом регулирования нефтегазовой отрасли и контроля за бюджетными поступлениями является оптимизация налоговых ставок и соотношений между различными видами нефтегазовых доходов. Структура нефтегазовых доходов вплоть до 2014 года определялась соотношением НДПИ и экспортной пошлины на уровне 40:60, а после вступления в силу налогового маневра к 2019 году изменилась на 70:30 (см. «Структура нефтегазовых доходов, 2011–2019 гг.»). В 2019 году впервые были собраны платежи по НДД, однако их доля пока незначительна – 0,5% от общих нефтегазовых доходов.

Осуществление налогового маневра должно было способствовать гармонизации отечественного налогового законодательства с законодательством стран-партнеров по внешнеэкономической деятельности (ЕАЭС, ВТО) и обеспечению дополнительных поступлений в федеральный бюджет.

Однако изменение параметров налоговой системы на фоне неблагоприятной ценовой конъюнктуры обострило отрицательные эффекты налогового маневра. Вследствие переноса налогового бремени с внешнего рынка на внутренний произошло:

· удорожание нефтяного сырья на НПЗ и, как следствие, рост цен на нефтепродукты и снижение рентабельности нефтепереработки;

· ухудшение условий работы малых независимых нефтяных компаний, ориентированных на поставку сырья потребителям на внутреннем рынке;

· снижение рентабельности разработки месторождений с трудноизвлекаемыми запасами нефти.

Поэтому появилась необходимость дальнейшей трансформации налогового законодательства с целью сглаживания негативных последствий: введение новых льготных коэффициентов к НДПИ и обратного акциза, а также поднятие ставок существующих налогов (например, НДС). Кроме того, планируется введение новых налогов (например, НДПИ на попутный газ) для компенсации выпадающих доходов из-за предоставленных льгот.

В 2011–2014 годах наблюдался постоянный рост как нефтегазовых доходов в целом, так и отдельных их статей. В 2015–2016 годах произошло резкое падение доходов от экспортной пошлины вследствие ухудшения ценовой конъюнктуры на нефтяном рынке. В 2017 году объем полученной государством пошлины практически не изменился по сравнению с предыдущим годом, однако произошло повышение сборов НДПИ более чем на 40%. В 2018 году прирост нефтегазовых доходов на 51% был обусловлен пропорциональным ростом как НДПИ, так и экспортной пошлины. В 2019 году снижение поступлений от экспортной пошлины на 24%, заданное налоговым маневром, не было компенсировано увеличением НДПИ, который показал незначительное снижение на 0,6%.

Налог на добычу полезных ископаемых

В настоящее время крупнейшим по величине поступлений в бюджет налогом в сфере недропользования является налог на добычу полезных ископаемых. Налоговая ставка НДПИ на нефть относится к твердому типу, то есть налог устанавливается в виде фиксированной суммы на единицу объекта обложения. Для нефтяной отрасли в качестве единицы объекта обложения выступает 1 тонна нефти обезвоженной, обессоленной и стабилизированной.

Ставка по НДПИ с момента введения налога в 2002 году рассчитывается путем умножения базовой ставки на ряд коэффициентов, учитывающих изменение конъюнктурных, горно-геологических, физико-химических и промысловых характеристик и условий добычи нефти. Первоначально при расчете ставки НДПИ использовался только коэффициент Кц, отражающий изменения цены российской нефти на мировом рынке. Позднее, с 2007 года, были введены коэффициенты Кв и Кз, отражающие степень выработанности и величину запасов конкретного участка недр, соответственно. С 2013 года формула ставки НДПИ дополнена еще двумя коэффициентами – Кд и Кдв, характеризующими степень сложности добычи нефти и уровень выработанности конкретной залежи углеводородного сырья.

С 2015 года изменен сам алгоритм расчета ставки НДПИ на нефть, которая стала определяться путем умножения базовой ставки на коэффициент, характеризующий динамику мировых цен на нефть (Кц), а полученное произведение уменьшается на величину показателя, характеризующего особенности добычи нефти (Дм). Наряду с вышеперечисленными коэффициентами был дополнительно введен коэффициент Ккан, характеризующий регион добычи и свойства нефти.

С 2017 года формула дополнена коэффициентом Ктд, позволяющим получить льготу по НДПИ для участников региональных инвестиционных проектов и резидентов территории опережающего социально-экономического развития. А с 2019 года введен коэффициент КАБДТ, учитывающий изменения цен на автомобильный бензин, дизельное топливо. С 2020 года действует механизм демпфера.

Схема расчета НДПИ на газ и газовый конденсат впервые более чем за десять лет была принципиально изменена в 2014 году – был осуществлен переход с фиксированной ставки за единицу добытых природных ископаемых на формульный расчет. В рамках формулы налоговая ставка умножается на базовое значение единицы условного топлива и на многокомпонентный коэффициент, характеризующий степень сложности добычи газа или газового конденсата, а также организационные особенности отрасли (аффилированность с ПАО «Газпром»).

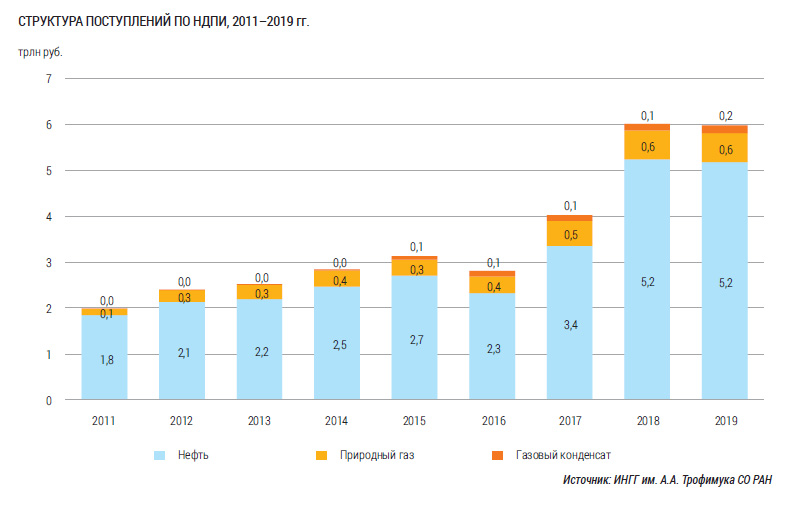

В период 2011–2015 годов поступления от НДПИ по всем видам углеводородного сырья росли. При этом доля НДПИ на нефть сокращалась по сравнению с долями налога на природный газ и газовый конденсат. В 2016 году произошло резкое сокращение поступлений – в первую очередь за счет последствий кризиса 2014–2015 годов, а также введения ряда дополнительных льготных коэффициентов в формулу расчета НДПИ на нефть (см. «Структура поступлений по НДПИ, 2011–2019 гг.»).

В 2017-м и 2018 году поступления от НДПИ выросли на 43 и 49% соответственно, практически удвоившись за два года, и составили рекордные 6 трлн рублей. Однако в 2019 году налоговые поступления по каждому виду углеводородного сырья практически не изменились. Объем поступлений НДПИ на нефть, являющийся основным драйвером роста налоговых доходов, практически не изменился вследствие стагнации экономики и энергетического рынка в целом.

Волатильность нефтяных цен, курса национальной валюты и недооценка эффекта от введения НДД привели к принятию решения об отмене ряда льгот по НДПИ и экспортной пошлине для месторождений с высокой степенью выработанности (зрелых), а также содержащих сверхвязкую нефть уже со следующего года (2021) года.

Экспортная пошлина

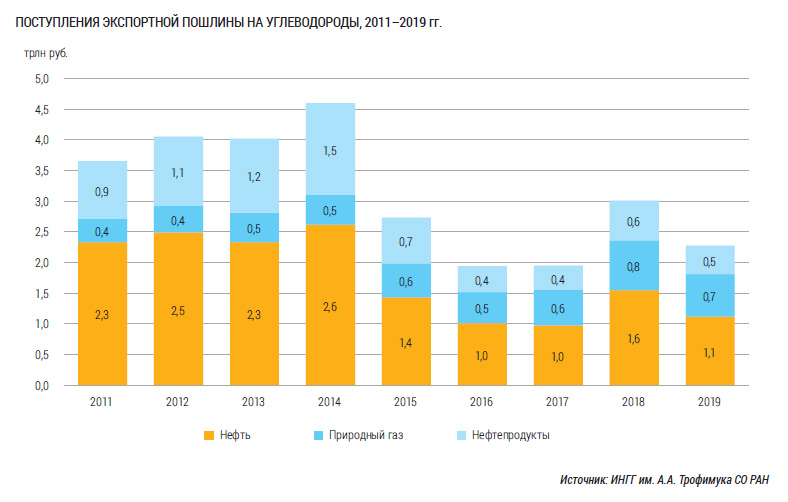

В 2019 году поступления от экспортной пошлины на углеводороды составили 2,3 трлн рублей, сократившись на 24%. При этом в 2018 году они увеличились на 54%, достигнув 3 трлн рублей. Вывозная таможенная пошлина на нефть в период 2011–2015 годов обеспечивала до 65% доходов от экспорта углеводородного сырья и продуктов его переработки.

Начиная с 2015 года и по настоящее время доля экспортной пошлины на нефть сократилась до 49%, что обусловлено падением цен на нефть в конце 2014 года и осуществлением налогового маневра. А в соответствии с Законом РФ «О таможенном тарифе» предусмотрено применение нулевой ставки экспортной пошлины на нефть с 1 января 2024 года.

Также снизилась и доля поступлений от экспорта нефтепродуктов – с максимума в 30% до 20% в 2019 году.

В связи с сокращением поступлений от экспорта нефти наблюдался существенный рост доли доходов от экспорта природного газа – с 11% в 2014 году до 31% в 2019-м. Частично увеличение поступлений было связано с постоянным ростом объема экспорта газа и повышением цен на него в отдельные годы. Поэтому с 2020 года можно ожидать дополнительного роста доходов от экспорта газа в связи с началом эксплуатации газопровода «Сила Сибири», ориентированного на поставки природного газа с восточносибирских месторождений преимущественно в Китай.

Но абсолютные значения показателей сокращаются по всем видам экспортируемого углеводородного сырья (см. «Поступления экспортной пошлины на углеводороды, 2011–2019 гг.»).

Новые поправки в Закон «О таможенном тарифе» с 1 января 2021 года убирают возможность устанавливать пониженную экспортную пошлину на нефть с новых месторождений с особыми физико-техническими характеристиками. Льгота применялась с 2013 года. В перечень входили месторождения: им. Ю. Корчагина и Красноленинское (ЛУКОЙЛ); Восточно-Алинское и Южно-Талаканское («Сургутнефтегаз»); Западно-Аянское, Даниловское, Ичединское, Марковское (Иркутская нефтяная компания); Куюмбинское и Восточно-Мессояхское («Славнефть»); Новопортовское («Газпром нефть»); Дулисьминское («Дулисьма»); Западно-Хоседаюское месторождение им. Садецкого («Русвьетпетро»); Колвинское («ННК-Печоранефть»); Среднеботуобинское («Роснефть»).

Одновременно поправки отменяют льготу по экспортной пошлине на высоковязкую и сверхвязкую нефть.

Одной из долгосрочных целей государственной политики является повышение глубины переработки нефти на территории РФ и сокращение экспорта темных нефтепродуктов. Поэтому с 1 января 2017 года экспортная пошлина на мазут повышена до 100% от пошлины на нефть.

Налог на дополнительный доход

Налог на дополнительный доход был введен в действие с 2019 года как альтернатива НДПИ для ряда территорий. При переходе на НДД недропользователи в некоторых случаях продолжают уплачивать НДПИ, но по более низким ставкам.

Отличительной особенностью расчета НДД является налоговая база, которая рассчитывается как разница между выручкой от реализации углеводородного сырья и фактическими расходами на их добычу. Таким образом, НДД – это налог на финансовый результат, который должен более чутко реагировать на изменение экономической эффективности добычи нефти. Так, при отрицательной прибыли в результате освоения месторождения в текущем году компания не будет уплачивать налог, что позволит перераспределить налоговую нагрузку с начальных этапов высоких затрат на более поздние периоды. Однако оптимизация налогообложения именно финансового результата всегда является актуальной задачей для компаний. И одним из решений здесь, как правило, выступает трансфертное ценообразование. Поэтому использование финансовых результатов деятельности компаний в качестве базы по такому системообразующему налогу, как НДПИ не принесет устойчивости бюджетной системе страны.

В Налоговом кодексе описаны группы участков недр, при разработке которых недропользователи имеют право выбрать уплату НДД.

Группа 1 включает новые месторождения в Республике Саха (Якутия), Иркутской области, Красноярском крае, Ненецком автономном округе, в пределах дна Каспийского моря и частично в ЯНАО.

Группа 2 включает утвержденный список новых месторождений, преимущественно расположенных в Восточной Сибири и Дальнем Востоке и имеющих льготы по экспортной пошлине.

Группа 3 включает зрелые месторождения со степенью выработанности от 10 до 80% в границах Тюменской области, Ханты-Мансийского автономного округа – Югры, Ямало-Ненецкого автономного округа, Республики Коми.

Группа 4 включает новые месторождения в тех же регионах.

С 2020 года введена группа 5, включающая новые месторождения, расположенные полностью или частично севернее 70º северной широты, полностью в границах Красноярского края, Республики Саха (Якутия), Чукотского автономного округа.

В 2019 году НДД применялся к 9,8% нефти, добытой в России. По данным Казначейства РФ, суммарные поступления НДД в федеральный бюджет за первый год его действия составили 101,1 млрд рублей. Более половины платежей (62,6 млрд рублей) поступило со второй группы зрелых месторождений традиционных регионов нефтедобычи, где сейчас идет активная разработка. Значительную часть НДД (34,7 млрд рублей) обеспечили месторождения из новых регионов добычи, имеющих льготы по экспортной пошлине. Оставшиеся две группы суммарно принесли бюджету менее 3% поступлений (см. «Структура поступлений по НДД, 2019 г.»).

Согласно данным Министерства финансов РФ, величина недополученных доходов от применения НДД составила 213 млрд рублей. Учитывая, что в 2019 году объем добычи нефти, облагаемый НДД, составил 44 млн тонн, при эффективной ставке НДПИ в размере 7300 руб./т поступления могли составить 314 млн рублей. Поэтому в рамках отладки системы НДД, возможно, будет принято решение о внесении изменений в методику его расчета: ограничение налогооблагаемой базы более чем на 50% за счет переноса исторических убытков, снижение индексации исторических убытков с 16,3 до 7% в год начиная с 2020 года, а также сокращение размера вычитаемых расходов.

Льготы и недополученные доходы

Главной тенденцией недропользования в России в XXI веке стало резкое ухудшение условий извлечения нефти и газа, связанное с изменением структуры сырьевой базы (рост трудноизвлекаемых запасов и запасов с особыми физико-химическими свойствами) и географии добычи (освоение Арктической зоны и регионов Восточной Сибири и Дальнего Востока). Эта тенденция усиливается на фоне низких темпов воспроизводства минерально-сырьевой базы, которые не компенсируют интенсивного исчерпание крупных и гигантских месторождений, открытых в 1960–1980 годах.

В рамках действующего законодательства в зависимости от условий добычи, расположения участка или свойств нефти применяются различные понижающие коэффициенты к НДПИ с целью уменьшения налогового бремени и повышения рентабельности разработки сложных месторождений. Однако последствием предоставления льгот, число категорий которых выросло с трех до одиннадцати к 2019 году, является рост недополученных доходов федерального бюджета. В условиях усиления ресурсной зависимости и увеличения объемов выпадающих доходов государство компенсирует их за счет повышения налогового бремени на несырьевой сектор экономики либо на лучшие по качеству и расположению месторождения углеводородов.

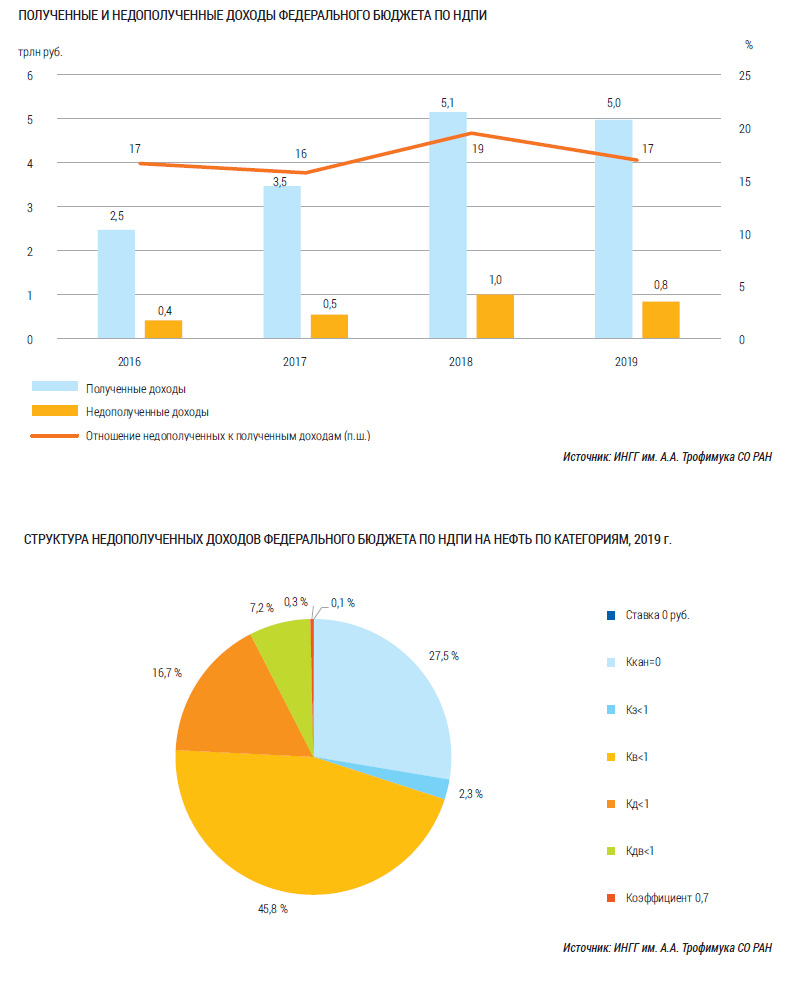

Так, в 2019 году недополученные доходы по НДПИ на нефть составили почти 0,8 трлн рублей, снизившись по сравнению с 2018 годом на 16%, что отражает общие тенденции в отрасли. При этом данный показатель снизился в большей пропорции, чем доходы, поступившие в бюджет. Таким образом, соотношение недополученных и полученных доходов снизилось до 17% (см. «Полученные и недополученные доходы федерального бюджета по НДПИ»).

Наибольший вклад в формирование недополученных доходов (45,8%) вносит льгота по степени выработанности запасов конкретного участка недр (Кв<1). Если степень выработанности запасов конкретного участка недр превышает или равна 0,8, то это позволяет налогоплательщику уменьшить сумму уплачиваемого НДПИ (см. «Структура недополученных доходов по категориям…»). C 2020 года предполагается отмена части льгот, связанных с этой категорией.

Значительные льготы по НДПИ предоставляются месторождениям, расположенным в регионах Восточной Сибири и на севере Западной Сибири. Вследствие применения коэффициента Ккан федеральный бюджет недополучает 27,5% от всех выпадающих доходов.

Для сырья, добываемого из низкопроницаемых коллекторов, применяется коэффициент, характеризующий степень сложности добычи нефти (Кд). Его доля в недополученных доходах составляет 16,7%.

Структура налогообложения нефтегазовых компаний

Фискальная нагрузка нефтяных компаний складывается как из нефтегазовых налогов (экспортная пошлина, НДД, НДПИ), так и общеотраслевых (акцизы, налог на имущество, налог на прибыль и другие).

В последние годы объем и динамика налоговых отчислений нефтегазовых компаний зависят от ряда факторов – прежде всего, от цен на сырье и продукцию его переработки, налоговых льгот на разработку трудноизвлекаемых запасов углеводородов, параметров налоговой реформы и налогового маневра.

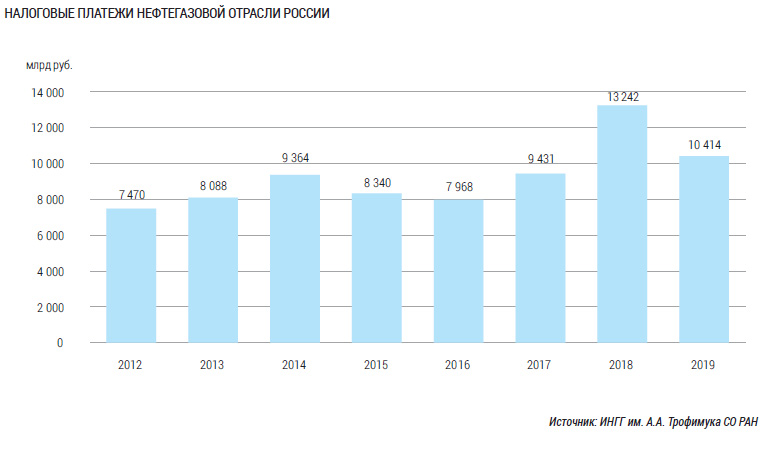

В 2019 году величина налоговых платежей нефтегазовой отрасли России с учетом экспортных пошлин и акцизов составила 10,4 трлн рублей, что на 21% ниже значения предыдущего года (см. «Налоговые платежи нефтегазовой отрасли России»).

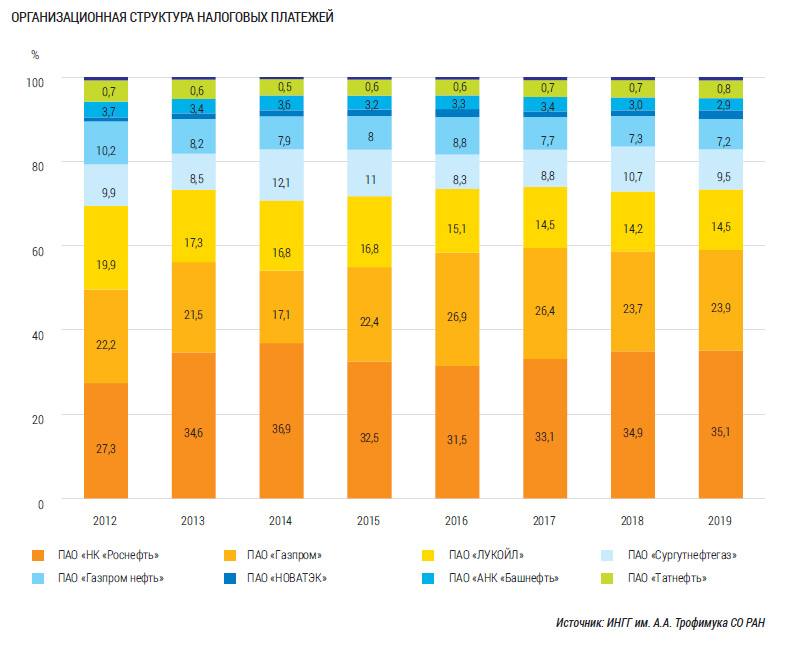

Крупнейшими налогоплательщиками среди ведущих компаний НГК России в 2019 году являлись «Роснефть» (3651 млрд рублей), «Газпром» (2488 млрд рублей) и ЛУКОЙЛ (1505 млрд рублей). Совокупно на них приходится около 73% налоговых платежей всех вертикальноинтегрированных нефтяных и газовых компаний (см. «Организационная структура налоговых платежей»).

Основной прирост налоговых платежей в 2018 году был обеспечен компаниями «Роснефть», «Газпром», ЛУКОЙЛ, «Сургутнефтегаз». Сумма налогов, за исключением налога на прибыль, выплаченная компанией «Роснефть» за 2018 год, по сравнению с 2017 годом увеличилась почти в 1,5 раза в связи с ростом ставок акцизов на нефтепродукты и НДПИ. Рост налоговых платежей компании «Газпром» произошел в основном в результате повышения цен на нефть, увеличения корректирующего коэффициента в формуле расчета НДПИ на нефть, а также в связи с увеличением значений коэффициентов в формуле расчета НДПИ на газ.

В 2019 году сокращение налоговых платежей произошло у большинства ВИНК (исключения – НОВАТЭК и «РуссНефть») за счет уменьшения объемов экспортных пошлин и акцизов. У НОВАТЭКа и «РуссНефти» рост налоговых платежей был обусловлен увеличением налога на прибыль (в связи с ростом чистой прибыли).

За последние шесть лет структура налоговых платежей по компаниям менялась незначительно. В 2013 году существенный прирост объема налоговых платежей был зафиксирован у «Роснефти», впоследствии этот показатель возрос за счет новых добывающих проектов в Восточной Сибири. Однако после 2014 года на фоне роста добычи газа в России и изменения фискальной системы в газовой отрасли резко повысилась доля «Газпрома» в объеме уплачиваемых налогов среди компаний НГК. При этом сократилась доля негосударственных компаний – ЛУКОЙЛа и «Сургутнефтегаза».

Вместе с тем необходимо выделить позитивную динамику структуры налоговых отчислений со стороны «Газпром нефти». Реализация компанией ряда проектов на севере Западной Сибири и на шельфе арктических морей позволила существенно нарастить объемы добычи и налоговых отчислений.

Структура налоговых платежей по видам

В 2019 году в структуре налоговых платежей по видам 56,7% приходится на налог на добычу полезных ископаемых, 27,7% – на экспортные пошлины и акцизы, 9,8% – на налог на прибыль, 2,4% – на налог на имущество, 1,9% – на прочие налоги, которые включают в себя также социальные налоги и отчисления. На долю введенного в 2019 году налога на дополнительный доход пришлось 1,5% в структуре всех налоговых платежей компаний отрасли. Оценка величины НДД по данным официальной отчетности компаний за 2019 год составила 152 млрд рублей, что расходится с данными Казначейства РФ вследствие особенностей учета платежей по периодам. В результате на так называемые нефтегазовые налоги приходится около 86%, в то время на общехозяйственные налоги – порядка 14%.

С 2015 года в структуре налогов по видам находят отражение последствия налогового маневра – доля экспортных пошлин и акцизов сократилась с 44,4% в 2015 году до 27,7% в 2019-м, а доля НДПИ выросла с 43 до 56,7%, в то время как доли других видов налоговых платежей (не считая налога на прибыль и НДД) уменьшились с 4,6 до 4,3%(см. «Структура налоговых платежей по видам»).

Коэффициент налоговой нагрузки

Коэффициент налоговой нагрузкой (Tax Burden, TB) рассчитывается как отношение величины всех налоговых платежей компаний (включая налог на прибыль, экспортные пошлины и акцизы) к величине выручки и отражает процент от совокупного дохода компании, который идет на выплату налоговых отчислений.

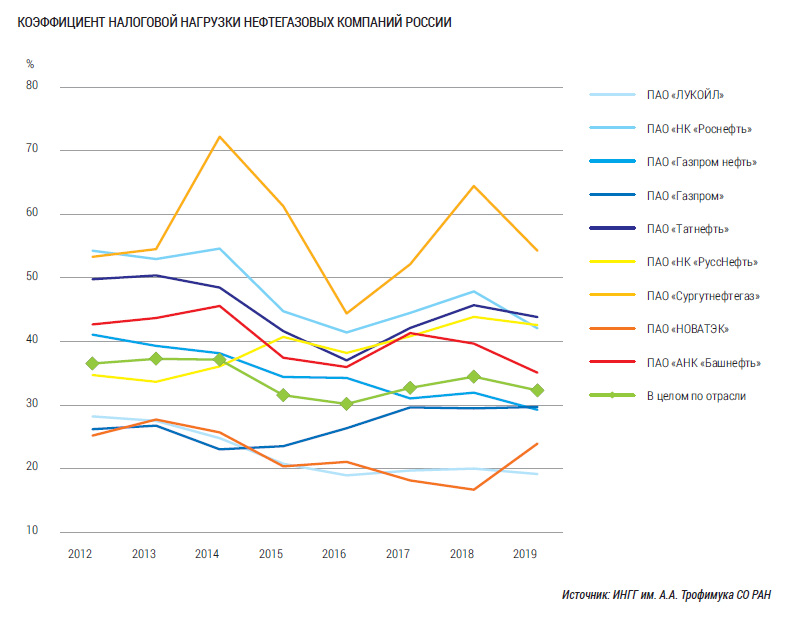

В 2013–2016 годах величина налоговой нагрузки постоянно уменьшалась, при этом основное сокращение этого показателя произошло в 2014–2015 годах. Данное снижение было связано с рядом факторов:

· особенностью формул, по которым рассчитываются налог на добычу полезных ископаемых и таможенная пошлина при экспорте углеводородов. Ставка в зависимости от цен на нефть и валютного курса изменяется не симметрично, в результате при снижении цен на сырье уменьшается и налоговое бремя;

· ростом числа поправочных коэффициентов в структуре формулы НДПИ, которые стимулируют освоение трудноизвлекаемых запасов нефти;

· перераспределением налоговой нагрузки на газовую отрасль в результате реформирования методов расчета ставок по НДПИ на газ.

Однако уже в 2017 году на фоне роста цен на нефть доля налогов в выручке нефтегазовых компаний составила 33%, превысив значение предыдущего года на 2,8%. А в 2018 году она достигла 35% (+2%). В целом за рассматриваемый период налоговая нагрузка по нефтегазовой отрасли находилась в пределах от 30 до 37,3% (см. «Коэффициент налоговой нагрузки нефтегазовой отрасли России»).

Налоговая нагрузка по компаниям существенно варьировалась в отдельные годы, более чем в два раза. Это объясняется различиями в уровне добычи и переработки сырья, объемом поставок сырья и продукции переработки на внутренний рынок и на экспорт, качественными характеристиками запасов месторождений, а также рядом других факторов (см. «Коэффициент налоговой нагрузки нефтегазовых компаний России»).

Значительная ориентация на экспорт сырья определила наибольшую налоговую нагрузку за период 2012–2019 годов у компании «Сургутнефтегаз». В среднем 57% от выручки компания тратит на выплату налогов (54% в 2019 году). Наименьшая налоговая нагрузка у ЛУКОЙЛа и НОВАТЭКа – в среднем около 22–23% от выручки, а также у «Газпрома» – 30%. Эти компании в значительной мере ориентированы на поставки продукции переработки на внутренний рынок, что освобождает их от таможенных пошлин.