Газовый рынок Европы: тернистый путь к восстановлению цен

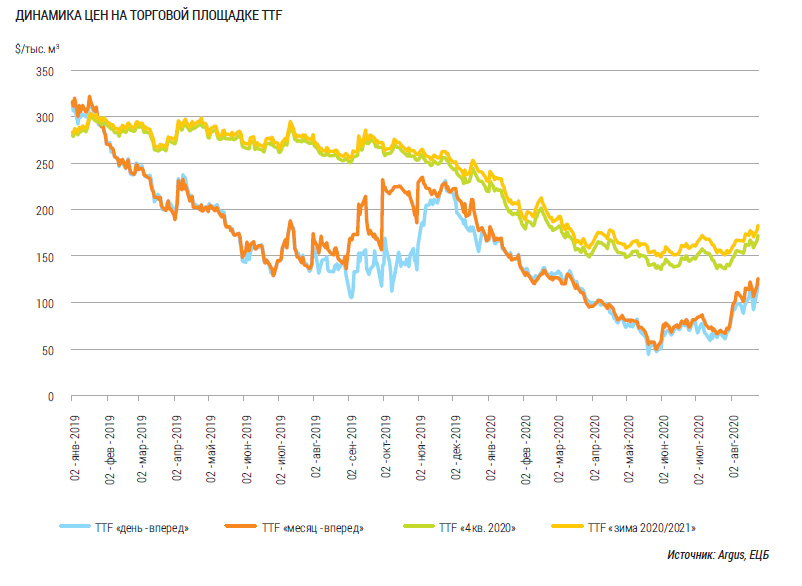

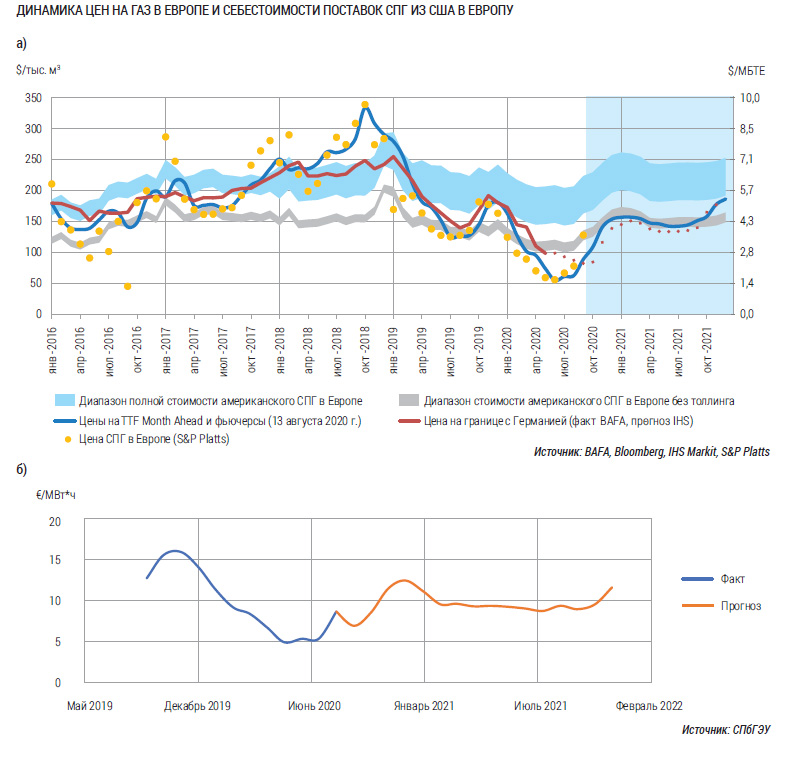

Первая половина 2020 года была отмечена рекордным падением цен на природный газ в Европе, которое произошло по всему спектру цен торговых площадок. Минимальных значений эти цены достигли в последнюю декаду мая. Так, цена наиболее популярного контракта «на месяц вперед» на хабе TTF в мае упала до $68,1/тыс. м3 (–63,2% к маю 2019 года). Для котировок «на сутки вперед» падение за тот же период составило еще более значительную величину – 65,7%. Менее обвальным оказалось снижение цен по контрактам «IV квартал 2020» и «Зима 2020/2021», соответственно –57,5% и –43,6% (см. «Динамика цен на торговой площадке TTF»).

В начале III квартала обозначилась тенденция к восстановлению цен на европейском газовом рынке. Так, цена по контракту «на месяц вперед» по состоянию на начало сентября выросла в 2,7 раза: с $49,6/тыс. м3 28 мая до $136,1/тыс. м3 2 сентября. При этом форвардные цены указывают на продолжение роста.

Насколько устойчивой является тенденция к восстановлению цен? Оправданы ли прогнозы нового падения цен в IV квартале 2020 года (причем с выходом этих цен на отрицательные значения) из-за вероятного переполнения газовых хранилищ в Европе?

Попытаемся разобраться с этими вопросами.

Взгляды, изложенные в статье, отражают мнение авторов и не обязательно совпадают с официальной позицией Группы «Газпром»

Что вызвало обрушение цен?

Прежде чем ответить на поставленные вопросы, необходимо понять причины обвала цен. Тем более что ожидания рынка на начало года не предполагали такой вариант развития событий. Обрушение цен было вызвано растущим избытком предложения над спросом. Разбалансировка рынка была обусловлена наложением сразу трех факторов. Во-первых, аномально теплой погодой зимой, во-вторых, ограничительными мерами в связи с распространением COVID-19 и, в-третьих, высоким уровнем запасов в подземных хранилищах газа (ПХГ) по сравнению с их средними многолетними значениями. Наращивание этих запасов в конце прошлого года стало, в том числе, и реакцией на возможное прерывание транзита через Украину начиная с 1 января 2020 года. Если рост запасов являлся фактором ожидаемым, то этого не скажешь о первых двух факторах. Со стороны предложения дисбаланс был усилен из-за прихода на европейский рынок дополнительных объемов СПГ, особенно в I квартале 2020 года.

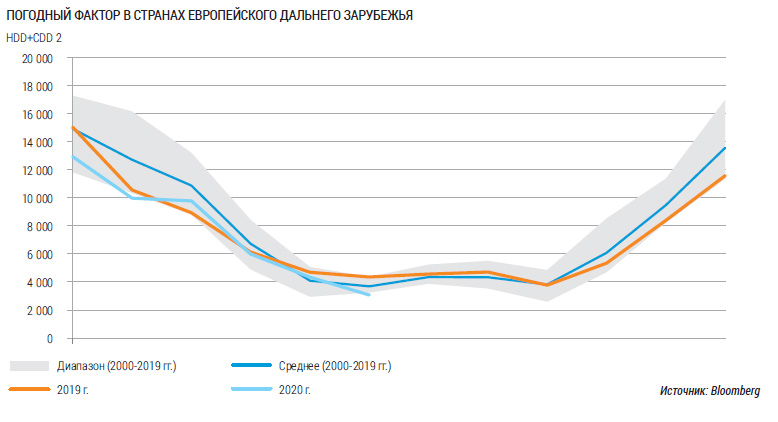

Начнем с погодного индекса. Погодный индекс по Европе за первые шесть месяцев 2020 года был ниже как климатической нормы, так и уровня прошлого года (86,9% против 93,8% в I–II кварталах 2019 года) – он установил новый рекордный минимум в феврале и июне (см. «Погодный фактор в странах европейского дальнего зарубежья»).

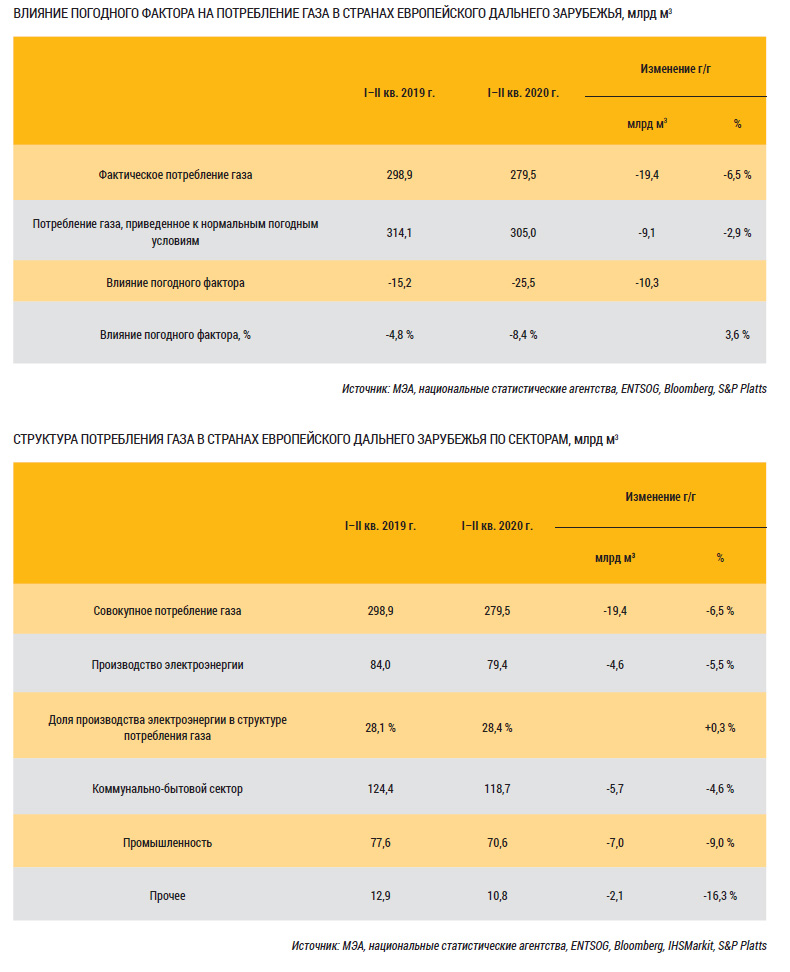

Влияние погодного индекса на потребление природного газа исключительно велико. Если бы погодные условия оставались в рамках многолетней нормы, то оно было бы, по нашей оценке, выше фактического на 25,5 млрд м3(см. «Влияние погодного фактора на потребление газа в странах европейского дальнего зарубежья»).

На экономику европейской газовой генерации оказали благоприятное влияние высокие цены на выбросы CO2 (в среднем 22 евро/т в I–II кварталах 2020 года) и низкая стоимость сырья на газовых хабах. Это устойчиво обеспечивало возможность переключения с угля на газ на рынках крупнейших потребителей ,таких как Великобритания и Германия. Карантинные меры, однако, не позволили природному газу в полной мере реализовать свои конкурентные преимущества перед углем из-за того, что COVID-19 нанес удар по спросу на электроэнергию.

Коэффициент использования мощностей газовой генерации в Европе в первом полугодии снизился и находился на уровне всего 36,5%. Наибольшее падение спроса на электроэнергию, на 11,4% по сравнению с аналогичным периодом прошлого года, пришлось на апрель. Всего же за шесть месяцев в пяти крупнейших странах ЕС производство электроэнергии упало на 7,2%.

Снижение объемов газовой генерации за шесть месяцев составило 17,6%. При этом в структуре потребления газа она даже немного выросла (+0,3%), тогда как в прочих секторах, особенно в промышленности, упала, как следствие остановки предприятий в странах Европы (см. «Структура потребления газа в странах европейского дальнего зарубежья по секторам»).

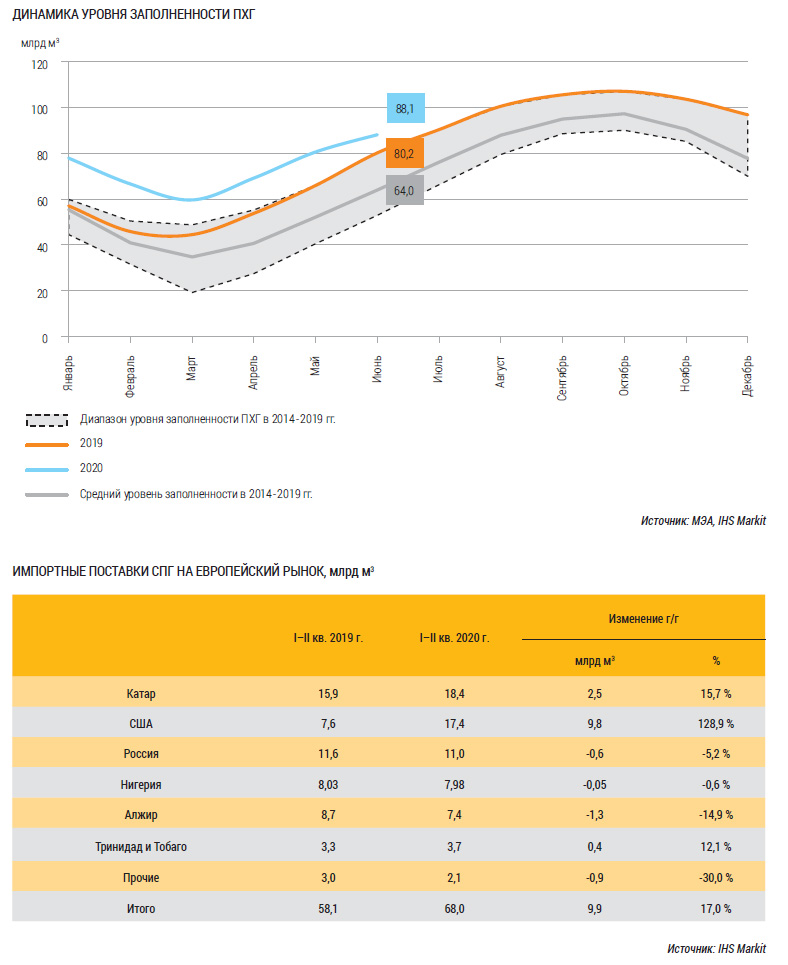

Заполненность ПХГ на протяжении первых двух кварталов 2020 года оставалась на рекордно высоком уровне. К концу II квартала объем газа в ПХГ стран Европы превысил как уровень прошлого года (+7,9 млрд м3), так и средний уровень запасов в 2014–2019 годах (+24,1 млрд м3) (см. «Динамика уровня заполненности ПХГ»).

Было бы неверно утверждать, что предложение газа на европейском рынке не адаптировалось под упавший спрос. Сократилась внутренняя добыча (–9,6%), увеличилась закачка газа в ПХГ. Однако сокращение предложения было явно недостаточным, для того чтобы уравновесить рынок.

Разбалансировке рынка способствовали экспортеры СПГ, которые наращивали объемы поставок на европейский рынок. Поставки сжиженного природного газа в европейский регион увеличились на 9,9 млрд м3 (или 17%), в результате чего загрузка регазификационных терминалов в Европе выросла в первом полугодии 2020 года до 57% (по сравнению с 51% за аналогичным период 2019 года) (см. «Импортные поставки СПГ на европейский рынок»).

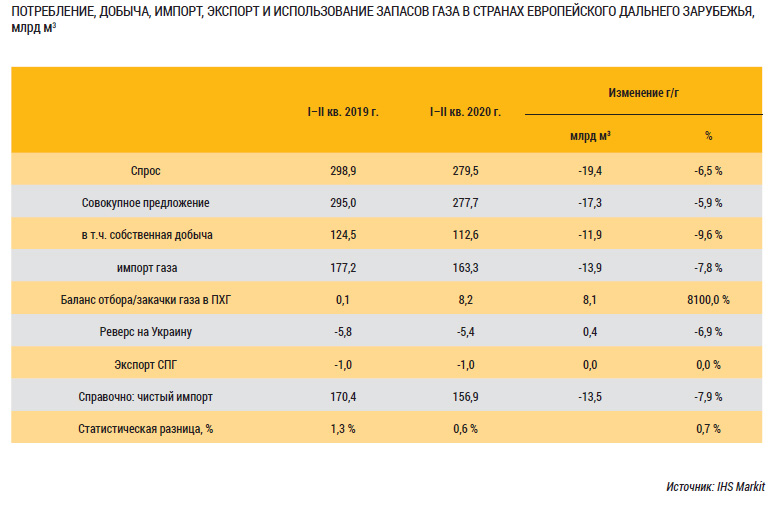

На фоне общего снижения импорта газа это привело к уменьшению объемов закупок трубопроводного газа на 23,8 млрд м3, или на 20%. Особый вклад в дисбаланс в первом полугодии внесли поставщики СПГ из США (+128,9% по сравнению с аналогичным периодом прошлого года) (см. «Потребление, добыча, импорт, экспорт и использование запасов газа в странах европейского дальнего зарубежья»).

Почему развернулся рынок?

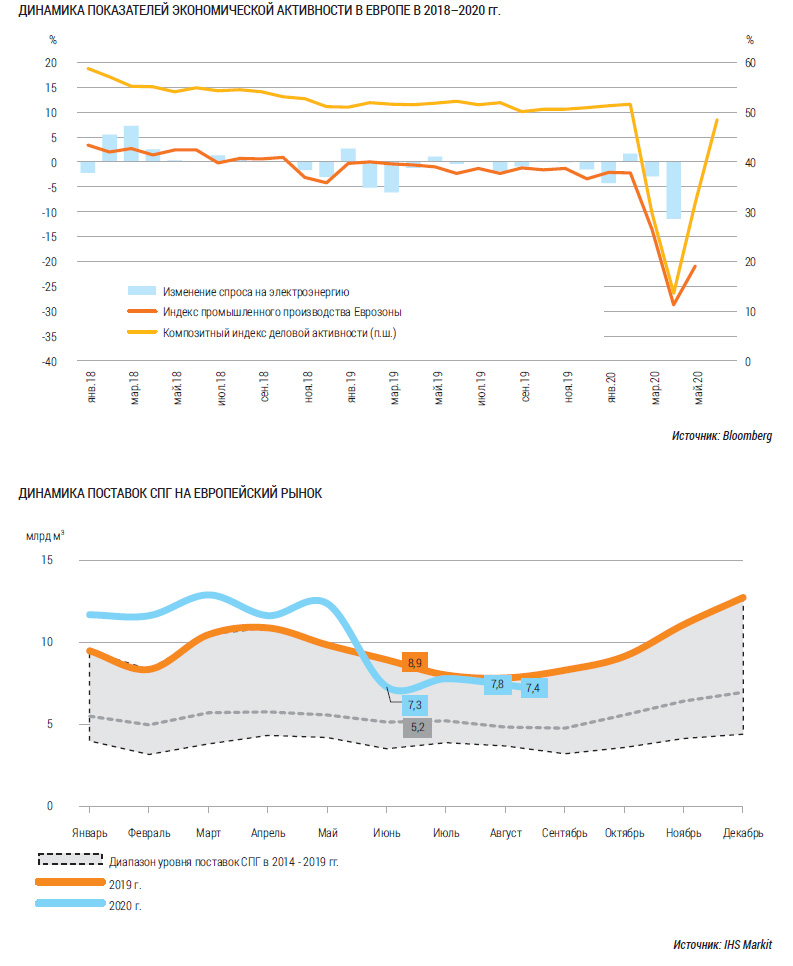

Началу восстановления цен после достижения минимума в мае 2020 года содействовали несколько факторов. Отмена карантинных ограничений способствовала оживлению в промышленности. Индекс промышленного производства, обрушившись до минимума в –28,7% в апреле 2020 года, совершил V-образную корректировку в мае. Композитный индекс деловой активности в промышленности и в сфере услуг в еврозоне после рекордного падения до 13,6 пунктов в апреле 2020 года к июню быстро восстановился до 48,5 пунктов (см. «Динамика показателей экономической активности в Европе в 2018–2020 гг.»).

О росте спроса на природный газ в Европе свидетельствуют данные о динамике ежедневных отборов российского газа. Так, в мае отборы опускались до 380 млн м3. В конце августа они устойчиво держались на уровне 500 млн м3 в сутки, включая выходные дни.

Однако основной вклад в восстановление цен внесла корректировка объемов предложения на газовом рынке Европы. Основные экспортеры трубопроводного газа отказались от стратегии компенсации снижения выручки за счет наращивания объемов. Покупатели СПГ сократили его отборы с заводов-производителей, воспользовавшись заложенной в контрактах объемной гибкостью, в том числе за счет переноса объемов на более поздние сроки. Резко снизилось и производство так называемого безадресного СПГ, предназначенного для реализации на спотовой основе без долгосрочных контрактов. О снижении давления на рынок со стороны экспортеров СПГ свидетельствуют данные о сокращении объемов импорта сжиженного газа во II и III кварталах 2020 года.

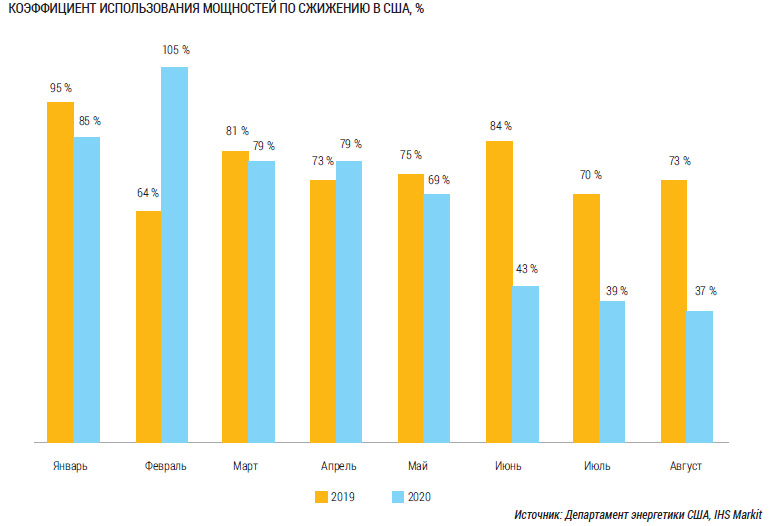

В I квартале экспортеры СПГ стремились реализовать максимально возможные объемы в ожидании сезонного снижения региональных цен летом, и поэтому помесячные поставки СПГ в Европу установили новый максимум. А в июне они снизились до уровня периода 2014–2019 годов, несколько увеличившись в июле и августе на фоне более теплой погоды и ряда ремонтных работ (см. «Динамика поставок СПГ на европейский рынок»).

Об этом же свидетельствует и уровень загрузки заводов по производству СПГ в США, снизившийся в августе до минимальной отметки в 37% (см. «Коэффициент использования мощностей по сжижению в США»).

Важную роль в балансировке спроса и предложения на европейском рынке сыграло активное использование ПХГ в периоды остановок газопроводов на профилактические ремонты, что привело к сокращению разрыва между объемами запасов в ПХГ по сравнению с их средней многолетней величиной. По состоянию на 29 августа это превышение сократилось до 16,2 млрд м3 по сравнению с 29 млрд м3 на 30 апреля (для стран ЕС).

Будет ли восстановление устойчивым?

С уверенностью можно исключить катастрофический сценарий развития событий на европейском рынке: переполнение хранилищ и отрицательные цены. Максимальная заполненность европейских ПХГ в октябре прошлого года составила 105,3 млрд м3. По состоянию на конец августа она равнялась 90,93%, или 98 млрд м3. До начала сезона отборов в октябре остается немногим более месяца. Остается примерно 7 млрд м3, и этого при нынешних темпах закачки должно хватить.

Не стоит забывать и о хранилищах на Украине. Незаполненные коммерческие объемы ПХГ составляют здесь до 6 млрд м3. Вероятность отрицательных цен ничтожно мала в связи с тем, что поставщикам будет проще отказаться от поставок, чем приплачивать покупателям за поставленный газ.

Хотя европейский рынок и избежит катастрофического сценария развития, избыток предложения газа над спросом по итогам 2020 года сохранится. Прогнозируется снижение уровня потребления в европейском дальнем зарубежье на 6,5% (оценки IHS). Этот прогноз учитывает потенциал перехода с угля на газ в континентальной Европе во второй половине 2020 года (11,7 млрд м3).

На сокращение предложения СПГ на этом рынке рассчитывать не приходится: поставки вырастут и могут составить от 126,1 до 131,1 млрд м3. Рост европейских цен в конце августа уже дал толчок к восстановлению объемов сжижения в США. Форвардные кривые на торговой площадке TTF превысят низшую границу рентабельности поставок СПГ (покрытие операционных издержке) к ноябрю 2020 года, что послужит дополнительным стимулом для роста экспорта. При этом европейский рынок сохранит привлекательность для сжиженного природного газа по сравнению с азиатским. Аналогичную картину дают и прогнозы, подготовленные в рамках моделирования европейского газового рынка (см. «Динамика цен на газ в Европе и себестоимости поставок СПГ из США в Европу»).